Порядок предоставления налоговых вычетов сотруднику

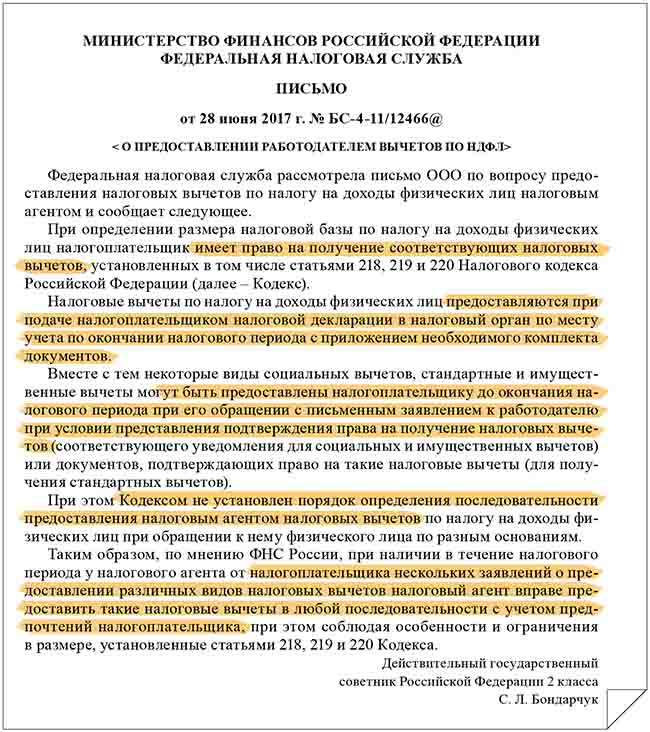

ФНС разъяснила вопрос о порядке предоставления налоговых вычетов. Налоговый кодекс не содержит конкретных требований или указаний, в какие моменты и в какой очередности вычеты должны быть предоставлены работнику.

Налоговики сообщают, что для того, чтобы определить такой порядок, компания может запросить у сотрудника дополнительное заявление, в котором налогоплательщик может изъявить свое желание о последовательности предоставления вычетов. Главное, чтобы соблюдались требования статей 218, 219 и 220 Налогового кодекса. Об этом ФНС сообщила в письме от 28 июня 2017 года № БС-4-11/12466@.

Напомним, некоторые виды социальных, стандартных и имущественных вычетов предоставляются сотруднику при подаче соответствующего заявления работодателю. Главное, чтобы право на их получение было документально подтверждено. Это касается не только стандартных вычетов, но и имущественных и социальных. Стоит отметить, что при несоблюдении указанного порядка ответственность несет не только физлицо, которое будет лишено соцльгот, но и работодатель, который будет оштрафован. Так как именно предприятие проверяет подлинность представленных документов и подтверждает право работника на получение вычетов.

Читайте также «Ошибочный имущественный вычет: деньги придется вернуть»

Рекомендации налоговой службы

Ранее налоговая служба уже давала похожие рекомендации, но в них не было ни слова о том, что предпочтения налогоплательщика нужно учитывать. Теперь, казалось бы, картина прояснилась. Вот только как именно получить эти предпочтения, фискалы не разъяснили. Дело в том, что для любого человека, который обратится к своему работодателю за получением вычетов, написание второго заявления может стать проблемой: не каждый работник производства или склада владеет всеми нюансами налоговых расчетов и юридическими терминами. Вот тут и придется проявлять смекалку бухгалтерам.

Во-первых, работнику необходимо разъяснить, в связи с чем требуется написание дополнительного заявления.

Во-вторых, нужно будет рассказать об особенностях предоставления имущественных вычетов. Ведь недополученную по ним сумму можно перенести на следующий год. А вот социальные и стандартные вычеты переносить нельзя.

В-третьих, сотруднику нужно посчитать его налогооблагаемый доход, чтобы он мог оценить, хватит ли уплаченной сумы НДФЛ по ставке 13 процентов для получения вычетов.

Стоит отметить, что рекомендации ФНС вполне справедливы, ведомство дает право выбора сотруднику, который самостоятельно принимает решение об очередности получения вычетов. Но вопрос финансовой грамотности работников в таком случае играет решающую роль. Это значит, что в подавляющем большинстве случаев решение за сотрудников будет принимать сама организация, а сбор дополнительных заявлений станет просто условностью.

Читайте также «Возврат имущественного вычета работнику подразделения»

С полным текстом письма вы можете ознакомиться на сайте журнала «Нормативные акты для бухгалтера».

В статье использованы фото с сайта freepik.com или shutterstock.com