Страховые взносы самозанятых ИП

Предприниматели без наемных работников считаются самозанятыми. Такие ИП платят в бюджет фиксированный платеж – это страховые взносы на обязательное пенсионное и медицинское страхование за себя. Экспертная группа «Бератора» по просьбе «Расчета» разобралась в вопросах таких выплат.

Самозанятые ИП – это индивидуальные предприниматели, которые работают на себя и не имеют наемных работников. Они рассчитывают и уплачивают свои страховые взносы на обязательное пенсионное и медицинское страхование самостоятельно.

Для расчета им не нужно определять объект налогообложения и налогооблагаемую базу. Взносы рассчитываются в фиксированном размере в соответствии с пунктом 1 статьи 430 Налогового кодекса.

Обязательного требования платить взносы на случай временной нетрудоспособности и в связи с материнством для самозанятых нет. Платить и перечислять такие взносы за себя можно на добровольной основе, заключив договор на обязательное социальное страхование в соответствии с пунктом 6 статьи 430 Налогового кодекса.

Самозанятые ИП могут не начислять и не уплачивать страховые взносы за то время, пока не вели деятельность, если в этот период:

- проходили военную службу по призыву;

- ухаживали за ребенком до достижения им полутора лет;

- ухаживали за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- проживали с супругом, проходящим военную службу по контракту в местностях, где они не могли трудиться;

- проживали за границей с супругом(-ой), направленным, например, в российские дипломатические представительства и консульские учреждения.

Читайте также «Обнародованы критерии самозанятых граждан»

Если ИП – инвалид

Если предприниматель – инвалид, нужно уплачивать страховые взносы за самого себя. Такова позиция Минфина, приведенная в письме от 25 мая 2017 года № 03-15-09/32244. Как рассуждают чиновники, любой гражданин может заниматься предпринимательской деятельностью. Для этого нужно всего лишь зарегистрироваться в качестве ИП. Это не только дает права и гарантии, связанные со статусом ИП, но и накладывает определенные обязанности. В том числе обязанности соблюдать правила налогообложения и уплаты страховых взносов. С такой позицией согласен Конституционный суд России, описав ее в своем определении от 22 марта 2012 года № 621-О-О.

Считается, что процедура государственной регистрации ИП носит всего лишь заявительный характер. Это действительно так. Не регистрирующий орган, а сам человек решает, каким видом деятельности заниматься, если ли у него есть имущество, образование, денежные средства, навыки, желание и умение заниматься предпринимательством.

Следовательно, ИП должен платить фиксированные страховые взносы с момента своей регистрации в качестве ИП и до момента исключения его из ЕГРИП в связи с прекращением бизнеса.

Читайте также «ИП-инвалиды не освобождаются от уплаты страховых взносов»

Если ИП не работает

Если ИП не исключен из ЕГРИП, это по умолчанию означает, что он работает и обязан платить страховые взносы, даже если прекратил свою предпринимательскую деятельность. Это не зависит и от дохода, который получает зарегистрированный ИП. Даже если доход равен нулю, ИП все равно обязан уплатить страховые взносы.

По мнению чиновников, отменить страховые взносы для предпринимателей-инвалидов нельзя. Это может привести к злоупотреблениям со стороны недобросовестных граждан. Они могут использовать «подставных», чтобы вести свою предпринимательскую деятельность от их имени.

В итоге Минфин выступил против того, чтобы освободить предпринимателей, получающих пенсию по инвалидности, от уплаты страховых взносов.

Как рассчитывать сумму

Предприниматели не получают уведомления из внебюджетных фондов о необходимости уплатить страховые взносы. Они рассчитывают и платят взносы самостоятельно. Рассмотрим расчет взносов на примере.

ПРИМЕР РАСЧЕТА СТРАХОВЫХ ВЗНОСОВ

За 2017 год предприниматель И Горькин с объектом «доходы минус расходы» должен уплатить страховые взносы в ПФР и ФФОМС. Совокупная ставка – 31,1% (26% – в ПФР, 5,1% – в ФФОМС).

На 1 января 2017 года установленный размер МРОТ составляет 7500 руб.

Рассчитаем сумму обязательных взносов, которые должен уплатить ИП.

Сумма страховых взносов в ПФР составит 23 400 руб. (7500 руб. × 26% × 12).

В I квартале 2017 года И. Горькин перечислил в Пенсионный фонд 5850 руб. (23 400 руб. : 4). Сумма страховых взносов в ФФОМС составит 4590 руб. (7500 руб. × 5,1% × 12).

В I квартале 2017 года И. Горькин перечислил в ФФОМС 1147,50 руб. (4590 руб. : 4).

Эти суммы И. Горькин учел в составе расходов.

Фактически уплаченные страховые взносы являются налоговым вычетом для тех, кто работает на УСН с объектом «доходы», или входят в состав расходов у тех, кто работает с объектом «доходы минус расходы». В периоде, когда были перечислены в бюджет.

Читайте также «Учет расходов при уплате страховых взносов за себя»

Что такое фиксированный платеж?

Фиксированный платеж – это сумма страховых взносов, которую самозанятый предприниматель должен уплатить за себя лично за расчетный период (год).

В этот платеж включаются:

- сумма страховых взносов, рассчитанная предпринимателями с доходов не более 300 000 рублей, исходя из величины МРОТ;

- сумма страховых взносов, рассчитанная предпринимателями с доходов свыше 300 000 рублей, как один процент с годового дохода.

Читайте также «Когда ИП может не платить страховые взносы»

Как уменьшить «упрощенный» налог

По правилам Налогового кодекса самозанятые предприниматели с объектом налогообложения «доходы» могут уменьшить начисленный единый налог на всю сумму уплаченного фиксированного платежа без ограничения в соответствии с подпунктом 3 пункта 3.1 статьи 346.21 Налогового кодекса. В этот налоговый вычет входят в том числе и взносы в размере одного процента с суммы доходов свыше 300 000 рублей.

Это правило можно применить и предпринимателям, имеющим наемных работников. Однако в отличие от самозанятых, они могут уменьшить единый налог на сумму страховых взносов, уплаченных за своих работников и за себя лично, не более чем на 50 процентов. Это определено в письме Минфина от 20 сентября 2016 года № 03-11-09/54901.

Более того, по мнению финансистов, даже ИП-«вмененщик» может учесть взносы, уплаченные за себя и за работников, при уплате ЕНВД. Но налог можно уменьшить не более чем наполовину.

Сумму «упрощенного» налога, исчисленную за год или отчетный период, уменьшают на сумму страховых взносов, уплаченных в данном периоде в соответствии с подпунктом 1 пункта 3.1 статьи 346.21 НК РФ. То есть страховые взносы в фиксированном размере можно вычесть из налога, рассчитанного только за тот период, в котором эти взносы были перечислены.

Когда платить взносы

Как было озвучено выше, предприниматели уплачивают страховые взносы самостоятельно, без получения каких-либо уведомлений из внебюджетных фондов.

Взносы на обязательное пенсионное и медицинское страхование с дохода, не превышающего 300 000 рублей, должны быть перечислены не позднее 31 декабря текущего года, а с дохода, превышающего 300 000 рублей – не позднее 1 апреля следующего года.

Следовательно, если страховые взносы за 2017 год в размере одного процента от дохода, превышающего 300 000 рублей, будут уплачены в январе 2018 года, то предприниматель не вправе уменьшить УСН-налог за 2017 год на эти взносы. Этот фиксированный платеж нужно будет учитывать при расчете авансового платежа по налогу за I квартал 2018 года.

А вот если предприниматель уплатит пенсионные взносы с суммы превышения до 31 декабря отчетного года, то он сможет уменьшить «упрощенный» налог за год на эти платежи. Разрешено это письмом Минфина от 24 марта 2016 года № 03-11-11/16418.

Взносы на ОСС

Как уже было отмечено, самозанятые предприниматели не являются плательщиками взносов на обязательное социальное страхование на случай нетрудоспособности и в связи с материнством. Но они могут добровольно уплачивать эти взносы.

Чтобы получать со следующего года больничные пособия, нужно до 31 декабря текущего года уплатить взносы. Сумма взносов рассчитывается исходя из стоимости страхового года. Ставка страхового тарифа в ФСС составляет 2,9 процента. Стоимость страхового года определяют как произведение МРОТ, установленного на начало года, и ставки страхового тарифа, увеличенное в 12 раз.

«Упрощенный» налог можно уменьшить на сумму переплаты по страховым взносам в периоде, когда было вынесено решение о ее зачете. Об этом напомнил Минфин России в письме от 20 февраля 2015 года № 03-11-11/8413. Сделать это можно в том налоговом (отчетном) периоде, в котором инспекция приняла решение о зачете этой переплаты. То есть, если решение налоговиков о зачете переплаты было вынесено в августе, то предприниматель может уменьшить на эту сумму авансовый платеж по УСН-налогу за III квартал.

Размер превышения дохода

Если доходы предпринимателя превысят 300 000 рублей, он должен доплатить в ПФР еще один процент с доходов, превышающих эту сумму, согласно пункту 9 статьи 430 НК РФ.

Как настаивают чиновники, один процент считается с доходов (доходов от реализации и внереализационных доходов, перечисленных в ст. 346.15 НК РФ) без уменьшения их на расходы. Такое мнение выразил Минфин в письмах от 27 марта 2017 года № 03-11-11/17394, от 11 января 2017 года № 03-15-05/336, от 27 марта 2015 года № 03-11-11/17197. Объяснение следующее: при определении объекта налогообложения «упрощенцы» учитывают доходы от реализации по статье 249 НК РФ и внереализационные доходы по статье 250 НК РФ. Исключение составляют:

- доходы по статье 251 Налогового кодекса;

- доходы ИП, облагаемые НДФЛ по ставкам 35 процентов и 9 процентов.

Это предусмотрено статьей 346.15 Налогового кодекса. Причем в целях определения величины дохода, превышающего лимит в 300 000 рублей, учитывается доход, определяемый по правилам этой статьи.

Отсюда чиновники делают вывод, что для расчета пенсионных взносов с суммы дохода предпринимателя-«упрощенца», превышающей 300 000 рублей, надо учитывать только доходы (доходы от реализации и внереализационные доходы) без уменьшения их на расходы. Причем вне зависимости от того, какой объект налогообложения применяет ИП.

Обратите внимание

Если страховые взносы за 2017 год в размере одного процента от дохода, превышающего 300 000 рублей, будут уплачены в январе 2018 года, то предприниматель не вправе уменьшить УСН-налог за 2017 год на эти взносы.

В письме Минтруда от 18 декабря 2015 года № 17-4/ООГ-1797 чиновники разъясняют, как предприниматель, совмещающий ЕНВД и общий режим, определяет размер превышения дохода для расчета взносов в ПФР. Доходы предпринимателя-«общережимника» облагаются НДФЛ, который определяется с учетом особенностей, установленных статьей 227 Налогового кодекса.

Исходя из положений этой нормы под доходом предпринимателя, который уплачивает НДФЛ, понимается сумма фактически полученного им совокупного дохода от ведения бизнеса. В Минтруде обращают внимание на то, что в целях расчета размера пенсионного взноса, перечисляемого ИП – плательщиком НДФЛ за себя, величиной дохода является сумма фактически полученного им дохода за конкретный расчетный период.

В этом случае налоговые вычеты, предусмотренные главой 23 «Налог на доходы физических лиц», не учитываются.

В то же время статья 346.29 Налогового кодекса гласит, что плательщики ЕНВД в целях налогообложения учитывают не фактический, а вмененный доход. Следуя этой логике, размер выручки, полученной предпринимателем в связи с осуществлением «вмененной» деятельности, значения не имеет. А сумму дополнительного страхового взноса в Пенсионный фонд Российской Федерации нужно определять исходя из величины не фактического, а вмененного дохода за расчетный период, превышающего 300 000 рублей.

Финансисты указали, что если предприниматель использует более одного налогового режима, то полученные доходы от всех видов деятельности суммируются. Учитывая это, ИП, совмещающий ОСН и ЕНВД, при расчете дополнительного страхового взноса в ПФР должен суммировать доходы от обоих видов бизнеса. То есть сумму «вмененного» дохода и сумму фактического дохода от «общережимной» деятельности. Причем налоговые вычеты, предусмотренные главой 23 «Налог на доходы физических лиц», по мнению чиновников, в расчет не берутся.

Позиция Верховного суда

Итак, по мнению чиновников, для расчета взносов с доходов предпринимателя-«упрощенца», превышающих 300 000 рублей, надо учитывать только доходы, указанные в статье 346.15 Налогового кодекса. Уменьшать их на расходы нельзя. Это официальная позиция чиновников, она выражена в письмах Минфина России от 11 января 2017 года № 03-15-05/336, от 27 марта 2015 года № 03-11-11/17197.

Этой же позиции поначалу придерживался и Верховный суд РФ (определение Верховного суда РФ от 28 июля 2016 г. № 306-КГ16-9938). Однако в определении от 18 апреля 2017 года № 304-КГ-16937 Верховный суд поменял свое мнение на прямо противоположное. Арбитры заявили, что ИП на УСН с объектом «доходы минус расходы» может учесть свои расходы при уплате страховых взносов за себя (определение от 18 апреля 2017 г. № 304-КГ-16937).

Судьи приняли во внимание постановление Конституционного суда РФ от 30 ноября 2016 года № 27-П. Правда, оно касалось предпринимателей на общем режиме налогообложения. Конституционные судьи указали тогда, что ИП при расчете НДФЛ может уменьшать полученный им доход на расходы.

Обратите внимание

Обязательного требования платить взносы на случай временной нетрудоспособности и в связи с материнством для самозанятых нет. Платить и перечислять такие взносы за себя можно на добровольной основе.

Расходы должны быть документально подтверждены и непосредственно связаны с извлечением доходов (профессиональный налоговый вычет). Состав расходов определяется в порядке, аналогичном тому, который установлен для расчета налога на прибыль (п. 1 ст. 221 НК РФ). А прибыль, по общему правилу, – это доходы, уменьшенные на расходы.

Как указали в Верховном суде, принцип определения налоговой базы по «упрощенному» налогу аналогичен принципу расчета базы по НДФЛ. Поэтому в целях уплаты страховых взносов решение Конституционного суда можно распространить на индивидуальных предпринимателей, применяющих УСН. Значит, ИП на УСН может учесть расходы при уплате страховых взносов за себя.

Не так давно к аналогичному выводу пришел Арбитражный суд Волго-Вятского округа в постановлении от 6 февраля 2017 года № Ф01-6260/2016. Федеральные арбитры также решили применить вывод их «конституционных» коллег к определению доходов «упрощенца». По мнению арбитражных судей, ничто не мешает ИП на УСН определять сумму дохода для расчета взносов как разницу между доходами и расходами. Поскольку прибыль, по своей сути, и есть эта разница.

Вердикт Верховного суда позволит с большой долей уверенности заявлять, что ИП на УСН с объектом «доходы минус расходы» могут учесть расходы при уплате пенсионных взносов за себя с суммы превышения годового дохода.

Читайте также «Самозанятые не хотят платить налоги»

Предельная величина для расчета

Общая сумма страховых взносов в ПФР, перечисляемых за себя предпринимателями с доходом выше 300 000 рублей, ограничена предельной величиной. Она рассчитывается в соответствии с подпунктом 1 пункта 1 статьи 430 НК РФ.

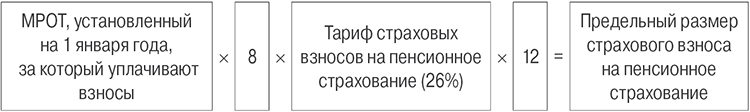

Формула расчета предельного размера страхового взноса

В 2016 году указанная предельная величина пенсионных взносов для ИП с доходом свыше 300 000 рублей составляла 154 851,84 рубля (6204 руб. × 8 × 26% × 12).

В 2017 году указанная предельная величина пенсионных взносов для ИП с доходом свыше 300 000 рублей составляет 187 200 рублей (7500 руб. × 8 × 26% × 12).

Следовательно, если доход предпринимателя, применяющего УСН, превысил 300 000 рублей, то он рассчитывает сумму страховых взносов в вышеуказанном порядке, а затем сравнивает полученную величину с максимальным размером страховых взносов. Если исчисленный фиксированный платеж превышает максимальный, на пенсионное страхование уплачиваются взносы, равные установленному максимальному размеру.

Таким образом, если годовой доход самозанятого предпринимателя превышает 300 000 рублей, то максимально возможный размер взносов в 2017 году будет равен 191 790 рублей (187 200 + 4590). В 2016 году он составлял 158 648,69 рубля (154 851,84 + 3796,85).

В статье использованы фото с сайта freepik.com или shutterstock.com