Законные принципы обороны

22.01.2010

О том, как верно выстроить взаимоотношения с проверяющими, чтобы и «палку не перегнуть», и личные интересы учесть, в рамках своего выступления рассказала Галина Акчурина, руково- дитель практики налоговых споров компании «ФБК-Право». Она представила рекомендации по разработке тактики построения защиты компании и правила поведения налогоплательщиков во время налоговых проверок.

Реакция на требование

С момента предъявления компании решения о проведении выездной налоговой проверки у нее появляются с налоговыми органами взаимные права и обязанности. На этом этапе организация получает требование о представлении документов согласно статье 93 Налогового кодекса. Как известно, оно зачастую носит самый широкий характер и касается учетной политики, счетов-фактур, первичных учетных документов. В связи с этим сотрудникам бухгалтерии важно понимать, какие документы они обязаны представить, а какие нет, и какой окажется ответственность за неисполнение требования ИФНС. Ответственность организации предусмотрена статьей 126 Налогового кодекса – штраф за непредставление документов. На деле же непредставление документов может обернуться для компании еще более неприятными последствиями. Контролеры могут решить, что фирма хочет исправить документы, сокрыть их либо воспрепятствовать проведению выездной налоговой проверки. Тогда они вполне могут произвести выемку «первички».

Чтобы не допустить всех этих крайностей, налогоплательщик должен правильно и своевременно отреагировать на требование инспекторов. Напомним, в распоряжении бухгалтерии имеется 10 рабочих дней, чтобы представить документы. Вовсе не реагировать на запрос инспекции – опасно. Если при проведении выездной налоговой проверки возникает конфликт между налоговым органом и налогоплательщиком, то именно это первое требование в большинстве случаев используется как повод и для штрафа, и для возможной провокации выемки. Что же делать фирме? Итак, прежде судебная практика всегда исходила из того, что если требования сформулированы нечетко либо истребуется неопределенно широкий список документов (допустим, первичные документы запрошены по строке «Декларация»), то запрос можно считать неконкретным и вины налогоплательщика в его неисполнении нет. Как следствие – привлечь его к налоговой ответственности нельзя. Дело в том, что налоговый орган, проводя выездную налоговую проверку, имеет право производить осмотр первичных документов, регистров учета и формулировать требование более четко. Кроме того, при запросе от компании неопределенно широкого перечня документов вины налогоплательщика также нет, поскольку он просто не сможет представить эти документы в сроки, отведенные налоговым законодательством. Однако обратите внимание, что после внесения изменений в первую часть Налогового кодекса о порядке реагирования налогоплательщика на неконкретные и широкие требования ИФНС изменилась и судебная практика. Сейчас фирме недостаточно сказать, что требование было «неограниченно широким», не было конкретизировано, и она не могла его исполнить в срок.

Налоговым кодексом РФ предписывается, что не позднее следующего дня после получения такого требования налогоплательщик должен сообщить в налоговый орган о том, что требование сформулировано нечетко. Другой вариант – непосредственно передать такую информацию письменно в канцелярию инспекции. В сообщении, адресованном контролерам, следует сообщить, что исполнить запрос в отведенные сроки компания не может, поскольку в требовании нет четкости, определенности, а также компании стоит попросить его конкретизировать.

Если организация правильно прореагирует на требование налоговиков (то есть на следующий день представит такое письмо), то штраф не будет на нее возложен. А если налоговый орган попробует спровоцировать выемку (а фирма успеет обжаловать решение о ее проведении), то подобная процедура со стороны инспекторов будет признана незаконной. Вследствие этого в суде могут быть приняты обеспечительные меры и запрещено проведение выемки документов. Предположим, что в бухгалтерии, как это нередко бывает, первый день пропустили. Пока собирали документы, выяснилось, что часть «первички» находится в структурных подразделениях. Значит, в тече-

ние 10 дней следует собрать то, что успели (то, что можете собрать). В письме, которое адресуется налоговому органу, можно указать, что представление конкретных документов (не забудьте указать их четкое название), таких, как, к примеру, лицевые карточки физических лиц или налоговые карточки, действующим законодательством не предусмотрено, поэтому «просим запросить документы, которые предусмотрены», либо конкретизировать требование. То есть организация должна дать ответ на каждый пункт требования. Этот ответ может быть, в том числе, и такой: «Нам непонятно, что именно запросили, просим уточнить». Тогда суд признает, что налоговый орган не вправе привлекать компанию к ответственности.

Чтобы не допустить всех этих крайностей, налогоплательщик должен правильно и своевременно отреагировать на требование инспекторов. Напомним, в распоряжении бухгалтерии имеется 10 рабочих дней, чтобы представить документы. Вовсе не реагировать на запрос инспекции – опасно. Если при проведении выездной налоговой проверки возникает конфликт между налоговым органом и налогоплательщиком, то именно это первое требование в большинстве случаев используется как повод и для штрафа, и для возможной провокации выемки. Что же делать фирме? Итак, прежде судебная практика всегда исходила из того, что если требования сформулированы нечетко либо истребуется неопределенно широкий список документов (допустим, первичные документы запрошены по строке «Декларация»), то запрос можно считать неконкретным и вины налогоплательщика в его неисполнении нет. Как следствие – привлечь его к налоговой ответственности нельзя. Дело в том, что налоговый орган, проводя выездную налоговую проверку, имеет право производить осмотр первичных документов, регистров учета и формулировать требование более четко. Кроме того, при запросе от компании неопределенно широкого перечня документов вины налогоплательщика также нет, поскольку он просто не сможет представить эти документы в сроки, отведенные налоговым законодательством. Однако обратите внимание, что после внесения изменений в первую часть Налогового кодекса о порядке реагирования налогоплательщика на неконкретные и широкие требования ИФНС изменилась и судебная практика. Сейчас фирме недостаточно сказать, что требование было «неограниченно широким», не было конкретизировано, и она не могла его исполнить в срок.

Налоговым кодексом РФ предписывается, что не позднее следующего дня после получения такого требования налогоплательщик должен сообщить в налоговый орган о том, что требование сформулировано нечетко. Другой вариант – непосредственно передать такую информацию письменно в канцелярию инспекции. В сообщении, адресованном контролерам, следует сообщить, что исполнить запрос в отведенные сроки компания не может, поскольку в требовании нет четкости, определенности, а также компании стоит попросить его конкретизировать.

Если организация правильно прореагирует на требование налоговиков (то есть на следующий день представит такое письмо), то штраф не будет на нее возложен. А если налоговый орган попробует спровоцировать выемку (а фирма успеет обжаловать решение о ее проведении), то подобная процедура со стороны инспекторов будет признана незаконной. Вследствие этого в суде могут быть приняты обеспечительные меры и запрещено проведение выемки документов. Предположим, что в бухгалтерии, как это нередко бывает, первый день пропустили. Пока собирали документы, выяснилось, что часть «первички» находится в структурных подразделениях. Значит, в тече-

ние 10 дней следует собрать то, что успели (то, что можете собрать). В письме, которое адресуется налоговому органу, можно указать, что представление конкретных документов (не забудьте указать их четкое название), таких, как, к примеру, лицевые карточки физических лиц или налоговые карточки, действующим законодательством не предусмотрено, поэтому «просим запросить документы, которые предусмотрены», либо конкретизировать требование. То есть организация должна дать ответ на каждый пункт требования. Этот ответ может быть, в том числе, и такой: «Нам непонятно, что именно запросили, просим уточнить». Тогда суд признает, что налоговый орган не вправе привлекать компанию к ответственности.

«Перевод стрелок»

Известно, что налоговые органы иногда не прочь провести проверку у налогоплательщика его же собственными руками. Поэтому в требовании о представлении документов они просят компанию заполнить какие-то формы, например, таблицу, касающуюся НДС, представить данные об общей сумме вычетов, начислений, расшифровать, как рассчитывались отдельные строки декларации. Налогоплательщик должен знать, что судебная практика и Налоговый кодекс исходят из того, что он не обязан составлять какие-либо документы по требованию налогового органа. Если документ прямо предусмотрен действующим законодательством и является тем документом, на основании которого производится исчисление и уплата налога, то фирма обязана его иметь. Однако что-либо специально создавать по требованию налогового органа она не обязана. Ни привлечь вас к ответственности, ни применить принудительные меры в отношении компании инспекторы за такое неповиновение не вправе. Организация должна подготовить ответ на требование инспекции следующего примерно содержания: «Обязанность компании предоставлять запрошенную информацию законодательством не предусмотрена. Истребуемые сведения содержатся в следующих регистрах налогового и бухгалтерского учета» (далее идет перечисление этих регистров). Проверяющие имеют возможность ознакомиться с ними, сверить их с первичными документами и сделать выводы о правильности исчисления и уплаты налога. Собственно говоря, при таком ответе налоговые органы обычно не настаивают, поскольку знают, что действительно подобных прав у них нет.

Налогоплательщик также может не представлять документы, которые не являются основанием для исчисления и уплаты налогов. Очень популярны требования инспекторов о представлении документов, которые носят управленческий характер. То есть наряду с бухгалтерскими и налоговыми сведениями проверяющие могут запросить предоставить данные управленческого учета и т. д. Дело в том, что на основании такой информации контролеры могут сделать не совсем верные выводы, поскольку управленческий учет часто ведется с использованием кассового метода, а налоговый учет и бухгалтерский при этом ведутся по методу начисления. В цифрах могут возникать естественные расхождения.

Нередко запрашиваются и программы управленческого характера, в которых отражаются все операции, а также регистры, составленные на основании этих программ. Налогоплательщик вправе отказать налоговому органу в предоставлении данных сведений и документов. При этом мотивировать отказ целесообразно следующим образом:

«В соответствии со статьей 93 Налогового кодекса организация обязана представлять документы, которые являются основанием для исчисления и уплаты налогов. Перечисленные сведения не используются предприятием для исчисления и уплаты налога, то есть в силу действующего законодательства не являются ни «первичкой», ни документами, на основании которых заполняются декларации». После чего следует попросить инспекторов уточнить основания для истребования документов. Старайтесь не давать жестких отказов проверяющим. Всегда указывайте причину, по которой не видите возможности или необходимости исполнять запрос. В основном такие требования повторно больше не предъявляются.

Налогоплательщик также может не представлять документы, которые не являются основанием для исчисления и уплаты налогов. Очень популярны требования инспекторов о представлении документов, которые носят управленческий характер. То есть наряду с бухгалтерскими и налоговыми сведениями проверяющие могут запросить предоставить данные управленческого учета и т. д. Дело в том, что на основании такой информации контролеры могут сделать не совсем верные выводы, поскольку управленческий учет часто ведется с использованием кассового метода, а налоговый учет и бухгалтерский при этом ведутся по методу начисления. В цифрах могут возникать естественные расхождения.

Нередко запрашиваются и программы управленческого характера, в которых отражаются все операции, а также регистры, составленные на основании этих программ. Налогоплательщик вправе отказать налоговому органу в предоставлении данных сведений и документов. При этом мотивировать отказ целесообразно следующим образом:

«В соответствии со статьей 93 Налогового кодекса организация обязана представлять документы, которые являются основанием для исчисления и уплаты налогов. Перечисленные сведения не используются предприятием для исчисления и уплаты налога, то есть в силу действующего законодательства не являются ни «первичкой», ни документами, на основании которых заполняются декларации». После чего следует попросить инспекторов уточнить основания для истребования документов. Старайтесь не давать жестких отказов проверяющим. Всегда указывайте причину, по которой не видите возможности или необходимости исполнять запрос. В основном такие требования повторно больше не предъявляются.

Право на участие

После составления налоговым органом акта проверки и рассмотрения возражений на него он может назначить дополнительные мероприятия налогового контроля для получения дополнительных доказательств, подтверждающих факт совершения нарушений законодательства о налогах и сборах (п. 6 ст. 101 НК РФ). Прямо вопрос ознакомления налогоплательщика с материалами дополнительных мероприятий налогового контроля НК РФ не урегулирован. Также не предусмотрено право налогоплательщика участвовать в рассмотрении материалов дополнительных мероприятий налогового контроля. Определенность в данный вопрос внес Высший Арбитражный Суд РФ в постановлении от 16 июня 2009 г. № 391/09. Важно помнить, что если налогоплательщик не был извещен налоговым органом о времени и месте рассмотрения материалов проверки, полученных в результате дополнительных мероприятий налогового контроля, это является нарушением пункта 14 статьи 101 НК РФ, влекущим безусловную отмену решения налогового органа. Предположим, при проведении выездной налоговой проверки назначены дополнительные мероприятия налогового контроля; после проведения дополнительных мероприятий налоговым органом вынесено решение без извещения налогоплательщика о времени и месте рассмотрения материалов проверки, полученных по результатам проведения дополнительных мероприятий налогового контроля. Позиция защиты должна опираться на следующие моменты:

| Заверение документов |

| У инспекций нередко возникают претензии к форме заверения представляемых документов. Например, фирма сшивает пачку бумаг, наклеивает листочек сверху, в центре него ставит печать, и она выходит за края листочка. Тогда налоговики говорят о том, что невозможно проследить, была ли вскрыта данная пачка.

Правда, судами данные претензии не всегда поддерживаются. Кроме того, четких требований к форме заверений представляемых в инспекцию документов в налоговом законодательстве не имеется. По государственному стандарту, следует проставлять надпись «Копия верна», хотя в самом стандарте указано, что он является рекомендательным. Существует еще законодательство о техническом регулировании: в нем говорится о том, что стандарты в Российской Федерации являются обязательными лишь в той части, в которой они гарантируют безопасность жизни и здоровья. Как мы понимаем, правила заверения налоговых документов этого не гарантируют. |

У инспекций нередко возникают претензии к форме заверения представляемых документов. Например, фирма сшивает пачку бумаг, наклеивает листочек сверху, в центре него ставит печать, и она выходит за края листочка. Тогда налоговики говорят о том, что невозможно проследить, была ли вскрыта данная пачка. Правда, судами данные претензии не всегда поддерживаются. Кроме того, четких требований к форме заверений представляемых в инспекцию документов в налоговом законодательстве не имеется. По государственному стандарту, следует проставлять надпись «Копия верна», хотя в самом стандарте указано, что он является рекомендательным. Существует еще законодательство о техническом регулировании: в нем говорится о том, что стандарты в Российской Федерации являются обязательными лишь в той части, в которой они гарантируют безопасность жизни и здоровья. Как мы понимаем, правила заверения налоговых документов этого не гарантируют.

– право налогоплательщика участвовать в процессе рассмотрения материалов лично и (или) через своего представителя должно быть обеспечено на всех стадиях осуществления налогового контроля;

– неизвещение налогоплательщика о времени и месте рассмотрения материалов проверки, полученных по результатам проведения дополнительных мероприятий налогового контроля, является нарушением существенного условия процедуры рассмотрения материалов налоговой проверки и основанием для признания недействительным решения налогового органа;

– налогоплательщик вправе участвовать в рассмотрении апелляционной жалобы вышестоящим налоговым органом. Процедура рассмотрения вышестоящим налоговым органом апелляционной жалобы налогоплательщика в НК РФ не урегулирована. В частности, прямо не установлена обязанность вышестоящей инспекции обеспечивать участие представителя налогоплательщика в рассмотрении его жалобы. Однако в Определении ВАС РФ от 24 июня 2009 года № ВАС-6140/09 было установлено, что налогоплательщик вправе участвовать в рассмотрении апелляционной жалобы вышестоящим налоговым органом;

– вышестоящий налоговый орган не вправе выйти за пределы апелляционной жалобы. Это подтвердил Президиум Высшего Арбитражного Суда РФ в Постановлении от 28 июля 2009 года № 5172/09. Решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения, не вступившее в силу, может быть обжаловано налогоплательщиком в апелляционном порядке в вышестоящий налоговый орган (п. 2 ст. 101.2 НК РФ).

Подмена сроков: ВАС – «за»…

Хотелось бы затронуть проблемные области при проверке конкретных налогов. Так, в последнее время наряду с набившими оскомину «недобросовестными поставщиками» инспекторы стали уделять внимание такому вопросу, как «своевременность признания расходов для целей налога на прибыль», а также теме налоговых вычетов для целей НДС. Разберем ситуацию с налогом на прибыль.

Предположим, организация осуществила расходы на оплату товаров, работ, услуг. Они были приобретены (выполнены, оказаны) в 2004 году. В связи с тем, что долго доходили документы или организация в принципе была неаккуратна, «первичка» была выявлена и принята к учету для целей налогообложения не в 2004 году, а в 2005-м и в 2006-м, то есть в пределах трех лет. Посмотрим, как складывалась судебная практика, ознакомимся с историей вопроса. Так, В 2004 году в постановлении № 6045/04 Президиума Высшего Арбитражного Суда было указано, что если фирма не включила расходы в предыдущий налоговый период (в нашем случае – в 2004 году, например), но учла их в 2005-м или в 2006 году, то это обстоятельство не является основанием для доначисления ей налогов либо привлечения к ответственности. Логика арбитров довольно проста. Если организация приняла к учету затраты позже, значит, она прокредитовала бюджет. Получается, что в прошлом периоде (в 2004 году) компания не уменьшила налоговую базу на сумму этого расхода и переплатила налог. Следовательно, у фирмы образовалась переплата, которую она никуда не зачла, не направила на покрытие каких-то недоимок.

Высший Арбитражный Суд, начиная с 2004 года, проводил четкую позицию: если компания признала расходы в более поздний период и не прошло больше трех лет между датой, когда она должна была их признать и фактически признала, то никаких начислений со стороны ИФНС нет и быть не должно. Более того, в практике ВАС РФ в тот период был, например, такой случай. Когда в организации проводилась выездная налоговая проверка за 2004–2005 годы, предприятие признало в составе расходов курсовые

разницы в 2004 году, а имело право сделать это только в 2005-м. Заметим, проверкой охватывались оба этих периода. В итоге суд сделал вывод, что в данном случае можно доначислить пени за период с момента, когда были признаны суммы, до момента возникновения права на это. Однако недоимку зафиксировать нельзя.

Также складывалась очень положительная судебная практика для налогоплательщиков и по следующему вопросу. Предположим, проводилась проверка за 2004 год, и организация признала в составе расходов затраты, а имела право это сделать только в 2005 году. При этом последний период не охватывался проверкой. В этом случае доначисления были признаны законными. В то же время если впоследствии было выставлено требование об уплате налога, то у фирмы появлялась возможность признать незаконным этот документ, в отличие от решения налогового органа. Дело в том, что на момент составления требования компания уже получила право на признание данного расхода и взыскать его с нее уже нельзя. Единственная оговорка, которую дал суд: в подобных случаях налоговый орган имеет право проверять прошлые налоговые периоды (те, в которых, по заверению фирмы, она не учитывала оспариваемые суммы в расходах по налогу на прибыль), а также – последующие периоды, когда оспаривается требование о взыскании налога. Аналогичная позиция была изложена в пункте 42 постановления Пленума ВАС РФ от 28 февраля 2001 года № 5. Там говорилось о том, что если имеется переплата в предыдущем периоде, то в последующем недоимки быть не может.

Предположим, организация осуществила расходы на оплату товаров, работ, услуг. Они были приобретены (выполнены, оказаны) в 2004 году. В связи с тем, что долго доходили документы или организация в принципе была неаккуратна, «первичка» была выявлена и принята к учету для целей налогообложения не в 2004 году, а в 2005-м и в 2006-м, то есть в пределах трех лет. Посмотрим, как складывалась судебная практика, ознакомимся с историей вопроса. Так, В 2004 году в постановлении № 6045/04 Президиума Высшего Арбитражного Суда было указано, что если фирма не включила расходы в предыдущий налоговый период (в нашем случае – в 2004 году, например), но учла их в 2005-м или в 2006 году, то это обстоятельство не является основанием для доначисления ей налогов либо привлечения к ответственности. Логика арбитров довольно проста. Если организация приняла к учету затраты позже, значит, она прокредитовала бюджет. Получается, что в прошлом периоде (в 2004 году) компания не уменьшила налоговую базу на сумму этого расхода и переплатила налог. Следовательно, у фирмы образовалась переплата, которую она никуда не зачла, не направила на покрытие каких-то недоимок.

Высший Арбитражный Суд, начиная с 2004 года, проводил четкую позицию: если компания признала расходы в более поздний период и не прошло больше трех лет между датой, когда она должна была их признать и фактически признала, то никаких начислений со стороны ИФНС нет и быть не должно. Более того, в практике ВАС РФ в тот период был, например, такой случай. Когда в организации проводилась выездная налоговая проверка за 2004–2005 годы, предприятие признало в составе расходов курсовые

разницы в 2004 году, а имело право сделать это только в 2005-м. Заметим, проверкой охватывались оба этих периода. В итоге суд сделал вывод, что в данном случае можно доначислить пени за период с момента, когда были признаны суммы, до момента возникновения права на это. Однако недоимку зафиксировать нельзя.

Также складывалась очень положительная судебная практика для налогоплательщиков и по следующему вопросу. Предположим, проводилась проверка за 2004 год, и организация признала в составе расходов затраты, а имела право это сделать только в 2005 году. При этом последний период не охватывался проверкой. В этом случае доначисления были признаны законными. В то же время если впоследствии было выставлено требование об уплате налога, то у фирмы появлялась возможность признать незаконным этот документ, в отличие от решения налогового органа. Дело в том, что на момент составления требования компания уже получила право на признание данного расхода и взыскать его с нее уже нельзя. Единственная оговорка, которую дал суд: в подобных случаях налоговый орган имеет право проверять прошлые налоговые периоды (те, в которых, по заверению фирмы, она не учитывала оспариваемые суммы в расходах по налогу на прибыль), а также – последующие периоды, когда оспаривается требование о взыскании налога. Аналогичная позиция была изложена в пункте 42 постановления Пленума ВАС РФ от 28 февраля 2001 года № 5. Там говорилось о том, что если имеется переплата в предыдущем периоде, то в последующем недоимки быть не может.

…и «против»

Ситуация кардинально изменилась с 2008 года. Президиум ВАС РФ принял постановление от 9 сентября 2008 года № 4894/08, которым скорректировал подход к решению данного вопроса. Налоговые органы сегодня активно руководствуются именно этим документом. Итак, согласно новым принципам, в текущем периоде могут быть учтены только те расходы, период возникновения которых неизвестен. Допустим, предприятие позже получило документы по определенным расходам и признало их в текущем периоде как убытки прошлых лет, выявленные только сейчас. Высший Арбитражный Суд указал, что эту норму можно применять только в тех случаях, когда:

а) неизвестен период возникновения затрат;

б) в прошлых периодах был убыток, который переносится на текущие периоды.

а) неизвестен период возникновения затрат;

б) в прошлых периодах был убыток, который переносится на текущие периоды.

| Старайтесь не давать жестких отказов проверяющим. Всегда указывайте причину, по которой не видите возможности или необходимости исполнять запрос. |

Именно на этом основании были отменены постановления нижестоящих судов, которые признали незаконным решение налоговых органов о доначислении. И с этого момента несвоевременное признание расходов для исчисления налоговой базы по прибыли стало достаточно рискованной операцией (даже несмотря на то, что затраты были признаны позже, а не раньше, то есть на то, что фактически компания прокредитовала бюджет).

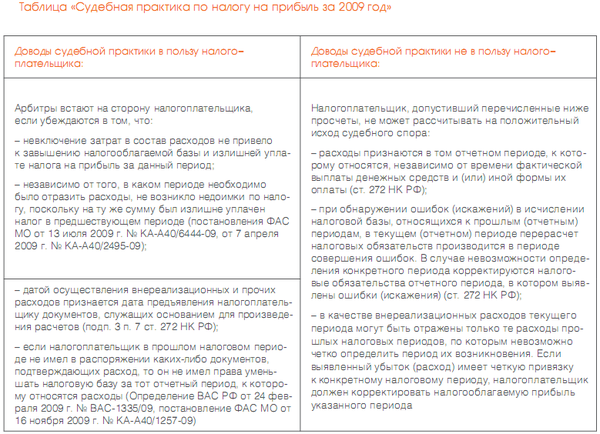

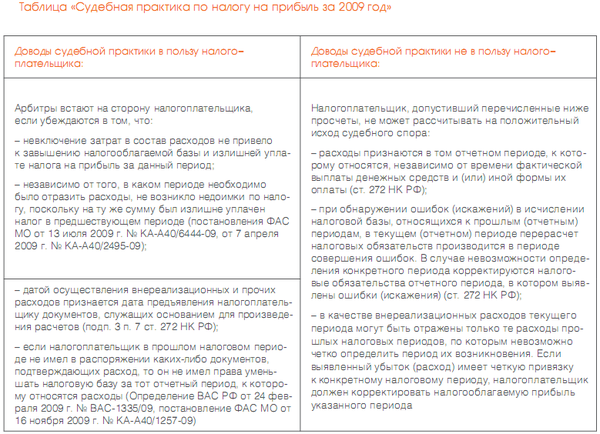

Безусловно, новое постановление ВАС РФ, о котором мы сказали выше, серьезно повлияло на практику судов. Сегодня арбитры жестко исходят из того, что признавать затраты другого периода как убытки прошлых лет, выявленных в текущем, неправомерно. Впрочем, если у организации уже возникла такая ситуация, то стоит обратить внимание и на положительную судебную практику. Конечно, по сравнению с отрицательной она незначительная, но важно то, что приняты данные решения уже после выхода постановления ВАС РФ. Рассмотрим, в каких случаях у фирмы имеются шансы выиграть спор с инспекторами.

В первом случае речь идет о реализации услуг. По законодательству они считаются оказанными в момент их осуществления. Однако может статься так, что услуга была оказана в одном году, а двусторонний акт подписан в последующие периоды. На этот счет имеется определение Высшего Арбитражного Суда от 24 февраля 2009 года. В документе указано: если имела место описанная ситуация и акты были подписаны в тот период, когда расходы признавались для цели уплаты налога на прибыль, то никаких нарушений налогоплательщик не допустил и ссылаться на «отрицательное» постановление Президиума ВАС неправомерно. Налогоплательщик имел право оформить акт в более поздний период. Второй прецедент можно привести в качестве примера, изучив постановление ФАС Московского округа от 16 ноября 2009 года № КА-А40/1257-09. Налогоплательщикам помогли защищаться в суде следующие аргументы. Они утверждали, что датой осуществления внереализационных и прочих расходов, связанных с производством и реализацией, признается дата предъявления налогоплательщиком документ, служащих основанием для произведения расчета согласно подпункту 3 пункта 7 статьи 272 НК РФ.

Данная норма закона позволяет выбирать момент, в котором следует признавать такие затраты. Таким образом, организация выбирает моментом признания расходов «по получению расчетных документов» или «по оплате». Если указать первый метод, то компания может признавать расходы в том периоде, в котором были получены документы. Описанная позиция, конечно, с правовой точки зрения вызывает некие сомнения. Но уже после выхода вышеуказанного Определения Президиума ВАС от 9 сентября 2008 года № 4894/08 имеется несколько постановлений ФАС Московского округа, которые поддерживают налогоплательщика. При этом обратите внимание: в качестве дополнительного основания для признания решения налогового органа незаконным суды снова начали ссылаться и на прежние «положительные» документы ВАС РФ. То есть в судебной практике эти постановления начинают использоваться как дополнительный довод. По сути, можно наблюдать такую тенденцию: если есть любое основание зацепиться за то, что налогоплательщик не допустил нарушения в описываемых случаях, то вторым пунктом суды подтверждают свои решения предыдущей практикой. Если же организация напрямую включила расходы, выявленные в отчетном периоде, в состав убытков прошлых лет, то, к сожалению, позиция арбитров будет отрицательной до тех пор, пока Высший Арбитражный Суд РФ не скорректирует свое злополучное постановление.

Подготовила Арина Виноградова

Материал предоставлен журналом "Расчет"

Материал предоставлен журналом "Расчет"

В статье использованы фото с сайта freepik.com или shutterstock.com