Выплаты мобилизованным: что с НДФЛ?

Компания-работодатель выплатила своим мобилизованным сотрудникам деньги, предназначенные для покупки экипировки и помощи их родным. Включаются ли эти суммы в базу по НДФЛ и взносам?

На этот вопрос Минфин России ответил в письме от 10.02.2023 г. № 03-04-06/11206.

Когда НДФЛ не платится?

Перечень необлагаемых налогом доходов приводится в статье 217 Налогового кодекса. Так, согласно пункту 93 этой статьи от НДФЛ освобождаются поступления в виде денег или другого имущества, которое безвозмездно получено мобилизованными, контрактниками, а также членами их семей.

При этом должно соблюдаться условие: нужно, чтобы все доходы имели отношение к военной службе. Этой льготой могут также воспользоваться лица, находящиеся на службе в войсках Нацгвардии и других воинских формированиях.

Следовательно, денежная помощь мобилизованным и контрактникам освобождается от НДФЛ на основании норм пункта 93 статьи 217 Кодекса.

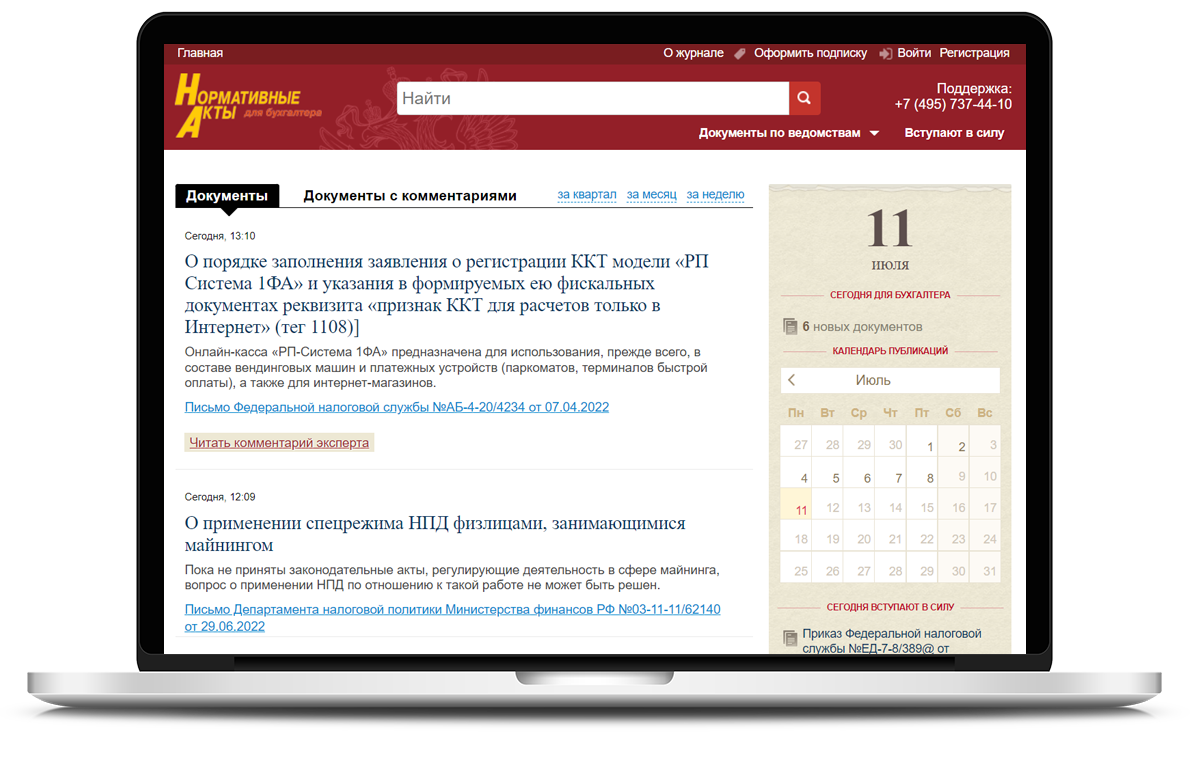

Больше в журнале «Нормативные акты для бухгалтера»

Письмо Федеральной налоговой службы от 28.09.2022 № АБ-4-19/12835@

Это освобождение применяется по отношению к доходам, которые были получены с 1 января 2022 года. Исходя из этого, если работодатель удержал налог при выплате денег, он имеет право вернуть его в соответствии со статьей 231 Кодекса.

Со взносами похожая ситуация. Список доходов, не включаемых в базу по взносам, есть в статье 422 Кодекса. Так, подпункт 18 пункта 1 статьи 422 Кодекса освобождает от взносов выплаты в пользу мобилизованных и контрактников.

Так же, как и в случае с налогом, полученные работниками выплаты должны быть связаны с военной службой. Этой льготой также можно воспользоваться применительно к правоотношениям, возникшим с начала 2022 года.

Много полезной информации в журнале «Нормативные акты для бухгалтера»

Письмо Федеральной налоговой службы от 07.11.2022 № БС-4-21/14972@

Если работодатель уплатил взносы, фирма может сделать перересчет излишне уплаченных взносов путем зачета или возврата. Такое право организациям дает статья 78 и 79 Кодекса, напоминает Минфин.

С нормальными комментариями к нормативным актам дело пойдет веселее! Получите доступ к журналу «Нормативные акты для бухгалтера» cо скидкой!

Освобождение от взносов

Также, как и по НДФЛ, указанные выплаты должны быть связаны с прохождением военной службы по мобилизации или с упомянутыми контрактами, и льгота распространяется на правоотношения, возникшие с 1 января 2022 года.

Таким образом, единовременная выплата, безвозмездно производимая работодателем мобилизованным работникам, не облагается страховыми взносами, если она связана с прохождением военной службы по мобилизации.

Если же с единовременной выплаты были исчислены и уплачены страховые взносы, то организация может произвести перерасчет излишне уплаченных сумм страховых взносов путем зачета или возврата согласно статьям 78 и 79 Налогового кодекса.

Читайте также

В статье использованы фото с сайта freepik.com или shutterstock.com