НДФЛ рассчитан неверно в 1С: разбираемся с ошибками и требованиями ЕНП

сегодня в 10:35 распечататьЭта статья — ваш помощник, если в 1С что-то пошло не так с расчетом и удержанием НДФЛ. Разберем частые ошибки, научим сверять данные с уведомлениями и расскажем, как быстро и без штрафов исправить ситуацию с учетом всех требований ЕНС.

Важность корректного учета НДФЛ и роль 1С

Если вы открыли эту статью, значит, знаете, как много головной боли может доставить неверно рассчитанный НДФЛ. В наше время, когда все платежи стекаются на Единый налоговый счет (ЕНС), любая ошибка в расчете или, что еще хуже, в уведомлении о начисленном налоге может обернуться не только пенями, но и проблемами с ФНС.

Программа 1С:ЗУП, на которой мы разберем ошибки и способы их исправления, безусловно, мощный инструмент, но она работает по правилам, которые задаем мы сами. Так же, как и любая другая программа, в которой можно вести учет НДФЛ. Ошиблись с датой выплаты, забыли внести вычет или не обновили программу — и вот уже суммы в 1С не сходятся с тем, что мы должны перечислить в бюджет.

Цель этого руководства — не просто научить вас нажимать кнопки, а разобраться в самой логике начисления и удержания налога, чтобы найти корень проблемы, быстро и правильно все исправить.

Основы: требования законодательства и принцип НДФЛ в 1С

Прежде чем погружаться в настройки программы, давайте убедимся, что работаем по самым свежим правилам. Законодательство в последние годы менялось стремительно (вспомним ЕНС!), и эти перемены напрямую влияют на то, как программа должна считать и удерживать налог.

Ключевое положение отражения НДФЛ. Главный принцип, который часто путают, но который действует в 2025 и продолжит действие в 2026 году таков.

Налог считается удержанным строго в день, когда доход фактически выплачен сотруднику.

Запомните: дата начисления (например, зарплата начислена 30.09) больше не важна для удержания. Играет роль только дата фактического поступления денег работнику на счет (07.10). Именно это 7 октября и будет зафиксировано в регистрах 1С датой удержания, и на ее основании будет формироваться уведомление для ФНС.

Сроки уплаты и строгий контроль ЕНС. К 2025 году работа с ЕНС стала привычной, но строгое соблюдение сроков (согласно п. 6 ст. 226 и п. 9 ст. 58 НК РФ) остается критически важным.

Сроки уплаты НДФЛ и подачи уведомления

| Показатель | Промежуток 1–22-е число месяца | Промежуток 23-е–конец месяца | Промежуток 23–31 декабря |

| Последний день, когда можно заплатить налог | 28-е число текущего месяца | 5-е число следующего месяца | Последний рабочий день в году |

| Последний день, когда можно заплатить налог | 25-е число текущего месяца | 3-е число следующего месяца |

Важно! Не забывайте про перенос сроков, если дата выпадает на выходной или федеральный праздник. Имейте в виду, что в 2026 году эти сроки могут измениться (обсуждается).

Правильно фиксируйте в базе дату выплаты, чтобы у программы не было двусмысленной трактовки в определении периода, к которому относится удержание.

Теряется НДФЛ: анализ наиболее частых ошибок в программе

Чаще всего проблемы с НДФЛ возникают не по вине программы, а из-за ошибок во вводе первичных данных или недопонимания требований закона.

Проблемы с налоговыми вычетами (стандартными/социальными). Это лидеры среди ошибок. Вычеты (на детей, на лечение/обучение) напрямую снижают налогооблагаемую базу. Проверить стоит два ключевых аспекта.

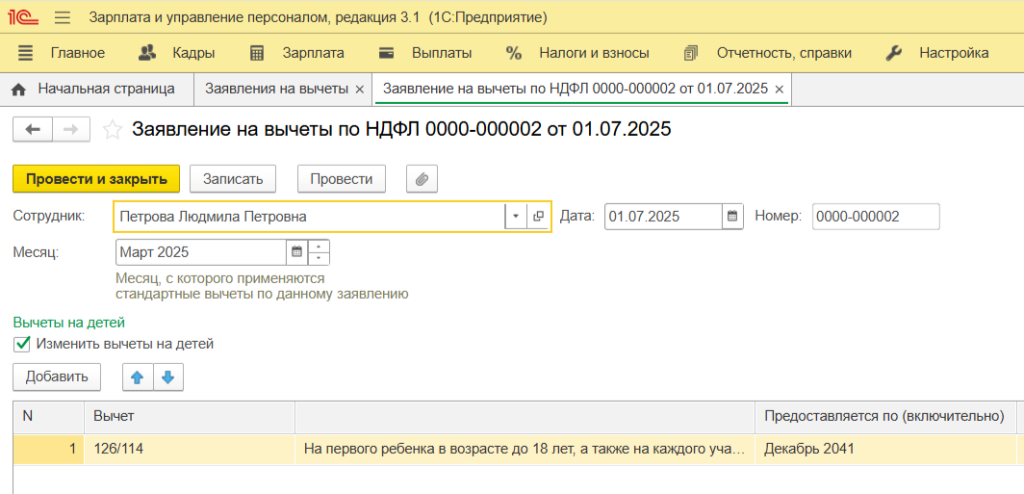

- Ввод данных в базу. Крайне важно, чтобы вы вовремя получили от сотрудника подтверждающие документы и правильно отразили это в 1С:ЗУП. Вы можете использовать раздел «Налоги и взносы» — Заявления на вычет, либо открыть карточку сотрудника («Кадры» — Сотрудники) и там найти ссылку «Налог на доходы» — «Ввести новое заявление на стандартные вычеты». Забыли внести или внесли «задним числом» — налог после расчета будет завышенным.

Полезный совет: сразу укажите месяц прекращения действия вычета, чтобы не тратить время на ежегодную проверку.

Зафиксированное в 1С:ЗУП заявление на детские вычеты

- Соблюдение лимитов и новые суммы. Обратите внимание на новые размеры детских вычетов, действующие с 01.01.2025 (согласно ст. 218 НК РФ). Так как сейчас обсуждается возможное увеличение этих сумм с 2026 года, советуем подписаться на телеграм–канал Scloud «Подслушано у консультанта 1С». Так вы будете в курсе всех законодательных изменений.

Не беспокойтесь о лимите годового дохода, после которого вычет на ребенка не предоставляется: 1С:ЗУП сама его отслеживает. Один нюанс — регулярно обновляйтесь, и в вашей базе всегда будут актуальные пороговые значения.

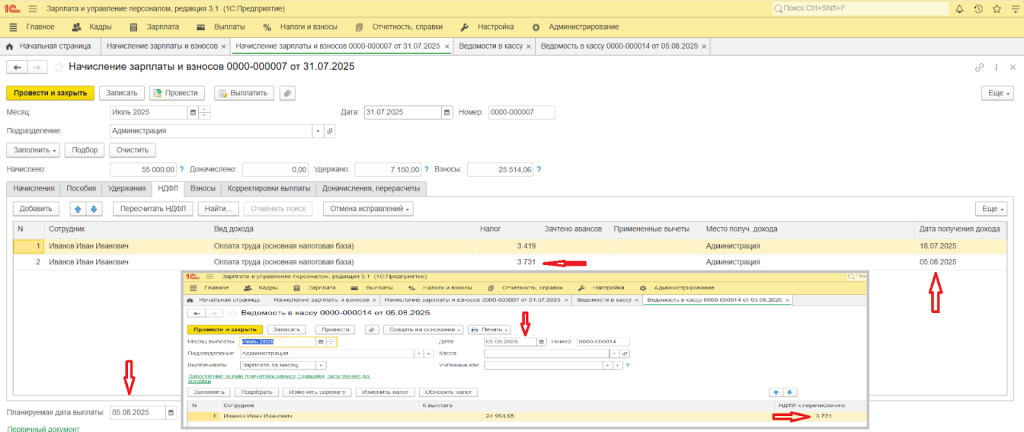

Критическая ошибка с датами: почему «Ведомость на выплату» важнее, чем «Начисление». В условиях ЕНС правильно указанная дата фактического получения дохода — это решающий момент. Давайте вспомним: если вы начислили зарплату 30 сентября, а выдали деньги сотруднику 7 октября, то:

- датой начисления дохода остается 30.09;

- датой удержания НДФЛ становится 07.10.

Бывает, что бухгалтеры вводят документ «Начисление зарплаты и взносов», но затем забывают создать или корректно провести «Ведомость на выплату зарплаты». А без факта выплаты нет и факта удержания. В результате программа может ошибочно записать в регистры, что налог удержан, хотя этого не произошло. Налоговая в уведомлении увидит неверную информацию.

Ваш контроль! После начисления всегда проверяйте наличие и проведение ведомости. В документе «Начисление...» не стесняйтесь нажать кнопку «Выплатить». Если выплата уже прошла через ведомости, программа вас предупредит, что «По документу не осталось сумм к выплате». Это и будет лучшим подтверждением корректности.

Начисление зарплаты и ведомость на ее выплату в 1С:ЗУП

Двойной НДФЛ: разбираемся с причинами задвоения и правильной последовательностью действий. Когда вы сталкиваетесь с удвоением суммы НДФЛ, чаще всего дело не в сбое системы, а в повторении операции по выплате или в путанице с датами.

Основное правило работы в 1С: сначала вы начисляете, затем выплачиваете.

Запомните! Дата выплаты ни при каких условиях не может быть раньше даты начисления. Если делаете и то, и другое одним днем, сначала проведите начисление, а следом — выдачу. В таком случае 1С корректно зафиксирует время операций и выполнит алгоритм верно. Также, чтобы не сбить логику программы, избегайте ручного ввода данных и корректировок, которые могут нарушить алгоритм.

Налоговый статус и ставки НДФЛ (правила). Размер НДФЛ зависит от того, является ли сотрудник налоговым резидентом или нерезидентом:

- резидент: ставка от 13% до 22% согласно пятиступенчатой шкале;

- нерезидент: в большинстве ситуаций — 30% (если нет исключений в договорах с другими странами).

Помните, что статусы могут меняться с одного на другой в любой момент года, как только человек проведет в РФ 183 дня и более. Так как расчет этого срока имеет много нюансов, при возникновении вопросов обратитесь к специалистам Scloud. Их советы послужат отправной точкой для вашего глубокого погружения в суть вопроса.

Корректировка прошлых периодов. Если решили сделать перерасчет (например, из-за больничного, который вводится задним числом), действуйте по принципу «Отмена, ввод, восстановление».

- Отмените проведение всех документов, которые были введены после изменяемого.

- Введите и проведите новый корректирующий документ.

- Проведите заново все документы, которые были отменены на первом шаге.

Только так 1С корректно пересчитает налог.

Отчетность 1С для сверки: как увидеть НДФЛ внутри программы и найти источник ошибки

1С — это не просто программа для расчетов. Это система, которая хранит все данные о НДФЛ. Благодаря специальным отчетам, можно увидеть, как налог был начислен, удержан и когда он должен попасть в отчетность. Для поиска и исправления неточностей пригодятся следующие инструменты.

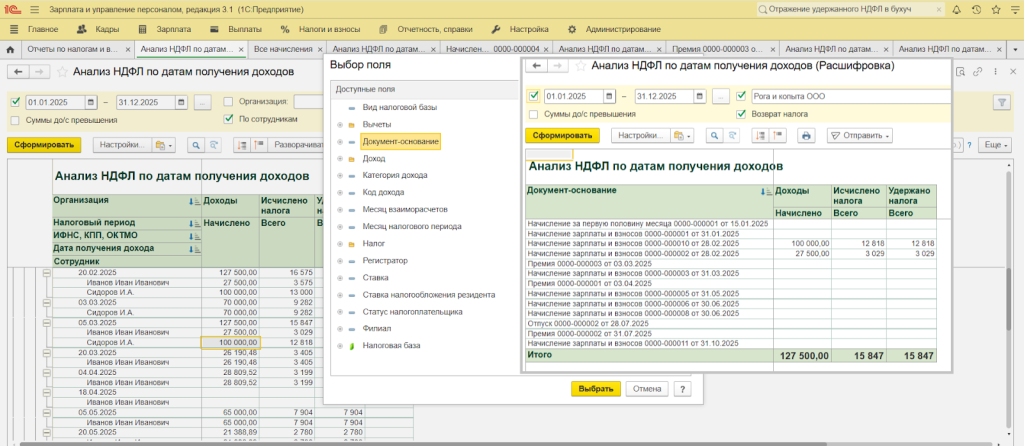

- Отчет «Анализ НДФЛ по датам получения доходов». Путь к нему: раздел «Налоги и взносы» — Отчеты по налогам и взносам. Начните с него, если сумма в уведомлении не сходится. Он отображает дату получения дохода, а также начисленный и удержанный НДФЛ по всем сотрудникам.

- Как проверить. Сравните сумму в колонке «Удержано» за отчетный период с суммой в уведомлении. Они должны совпадать. Если кликнуть по сумме и выбрать «Документ–основание» для расшифровки, можно быстро выявить сомнительную операцию.

Отчет «Анализ НДФЛ по датам получения доходов» в 1С:ЗУП

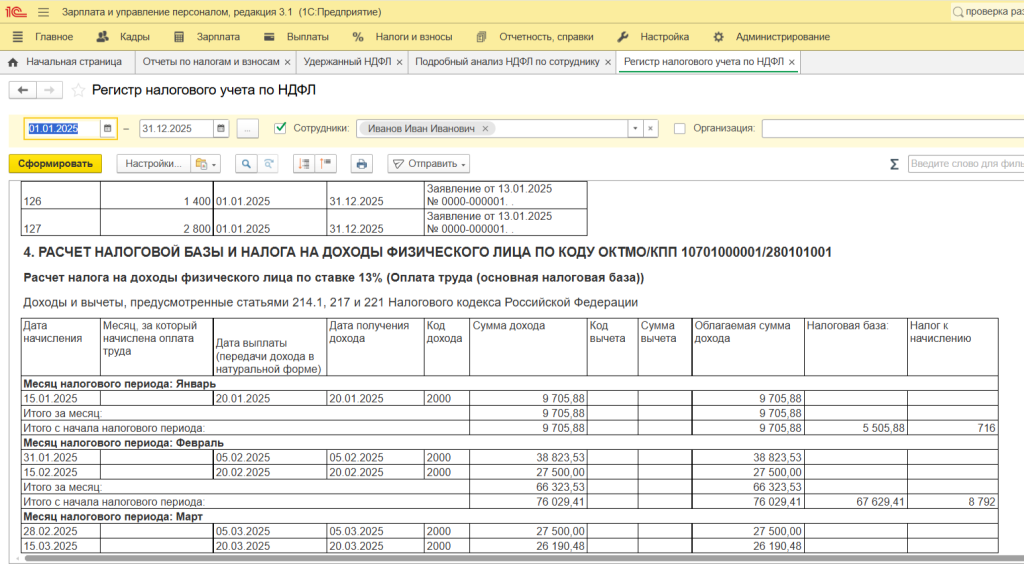

Технические отчеты по регистрам НДФЛ. Они дают максимальную детализацию, необходимую при сложных ситуациях или сторнировании. Искать их нужно в том же разделе, что и первый отчет.

- «Регистр налогового учета по НДФЛ»: позволяет убедиться в наличии заявлений на детские вычеты. Содержит критически важные даты: дохода, исчисления и удержания.

- «Удержанный НДФЛ»: показывает сумму налога, дату удержания и документ–основание. Ключевое правило: сумма в этом регистре за период, который вы сверяете, должна быть равна сумме в уведомлении.Если есть разница, ищите ошибку в дате проведения или отсутствии выплатной ведомости.

- «Подробный анализ НДФЛ по сотруднику»: используется для точечной проверки, если вы уверены, что проблема затронула конкретного человека.

Отчет «Регистр налогового учета по НДФЛ» в 1С:ЗУП

Связка этих отчетов позволяет не только найти место расхождения, но и установить его причину. Но если вы застряли и не можете найти, почему регистры не сходятся с уведомлением, не тратьте время: эксперты компании Scloud подключатся удаленно и найдут ошибку в ваших регистрах НДФЛ.

Три сценария исправления уведомления по НДФЛ

Итак, ошибка найдена. Теперь разберемся, как корректно внести изменения в уведомление, избежав при этом пеней. Программа 1С:ЗУП сама уведомление не генерирует. Если вы используете связку 1С:ЗУП–1С:Бухгалтерия, то сначала в 1С:ЗУП для переноса создайте «Отражение удержанного НДФЛ в бухучете» (раздел «Зарплата» — Бухучет), и только потом в 1С:Бухгалтерия формируется финальный документ для ФНС.

Для корректировки всегда используется новый документ «Уведомление об исчисленных суммах налогов» в 1С:Бухгалтерия (искать в разделе «Главное» — Задачи организации или в разделе «Операции» — ЕНС — Уведомления). Рассмотрим три ситуации, когда НДФЛ в уведомлении был неверным.

- Недоплата (сумма занижена).

- Действие в уведомлении. В новом документе за тот же период укажите ту же строку, но с правильной, увеличенной суммой. ФНС примет к учету последнее отправленное вами значение.

- Действие в 1С. Создайте в 1С:ЗУП новый (так история исправления будет сохранена) «Отражение удержанного НДФЛ в бухучете», а затем перенесите в 1С:Бухгалтерия.

- Переплата (сумма завышена).

Действие в программах. В 1С:ЗУП внесите исправления и создайте новое «Отражение...», перенесите данные. Это создаст в 1С:Бухгалтерия новые «Сведения об удержанном НДФЛ» (раздел «Зарплата и кадры»).

Главное. Перед формированием нового уведомления удалите или распроведите старые «Сведения...». Иначе уведомление будет включать сумму также и из старых сведений, и ошибка не исчезнет.

- Ошибка в реквизитах (ОКТМО, КПП и др.), сумма верная.

- Действие в уведомлении. Создайте две строки: строка 1 — ошибочные реквизиты, а сумма «0». Строка 2 — верные реквизиты, а сумма прежняя.

- Действие в 1С. Повторите шаги из пункта 2: новое «Отражение...» в 1С:ЗУП, перенос в 1С:Бухгалтерия, распроведение/удаление старых «Сведений...».

Уведомление нужно налоговой для резервирования денег с вашего ЕНС. Чем быстрее вы исправите данные, тем меньше риск начисления пеней. Поэтому отправляйте сразу, как только выявили ошибку.

Однако если вы уже сдали расчет или декларацию, можно не корректировать ошибочное уведомление, ФНС возьмет данные из отчета. Штрафа за неподачу уведомления не будет (письмо ФНС РФ от 28.12.2024 № БВ-4-7/14776), но отсутствие уведомления мешает ФНС зачесть средства с ЕНС. Поэтому не забывайте следить за наличием денег на нем.

Критические детали перед отправкой

После того как вы нашли и исправили все ошибки, остался финальный шаг контроля. Если здесь ошибетесь, ФНС не сможет правильно зачесть средства с вашего ЕНС, и все усилия будут напрасны. Три момента для быстрой проверки.

- Указание специфического КБК. Хотя вы платите на общий КБК для ЕНС, в самом уведомлении (и в 6-НДФЛ) нужно указывать конкретный КБК для НДФЛ. Это помогает налоговой правильно распределить налог по бюджетам. Если вы работаете с разными ставками, убедитесь, что программа корректно отразила разные КБК, если того требует закон.

- Правильный код периода. Каждому интервалу удержания (1–22-е или 23-е–конец месяца) соответствует свой код периода (Приказ ФНС России от 16.01.2024 N ЕД-7-8/20@), который 1С проставляет автоматически. Если были ручные корректировки дат, проверьте код на соответствие периоду до отправки уведомления

- Сальдо на ЕНС — ваш контроль. Самое главное: уведомление не гарантирует уплату. Зачет налога происходит только при достаточном сальдо на ЕНС. 1С этого не отслеживает. Проверяйте баланс единого счета в Личном кабинете налогоплательщика регулярно, особенно перед сроком уплаты.

Напоминаем: уведомление — это заявление. Фактический зачет НДФЛ возможен, только если есть деньги на ЕНС и вы правильно указали КБК и период.

Свод правил: как обеспечить корректный расчет НДФЛ и избежать проблем с ФНС

Подводя итоги, стоит признать: неверное удержание НДФЛ в 1С — это почти всегда следствие неточностей в датах выплаты или ошибочного применения вычетов. Программа — инструмент, который требует от нас дисциплины и точности ввода. Для профилактики поставьте на поток регулярную сверку с помощью встроенных отчетов по НДФЛ и помните ключевой принцип: удержание НДФЛ привязано к дате реальной выплаты. Также обязательно контролируйте баланс ЕНС в Личном кабинете ФНС, это критически важно для зачета налога. Если вы в последний момент обнаружили расхождение, которое не можете исправить, не стоит рисковать: лучшим решением будет обратиться за профессиональной консультацией к специалистам Scloud, чтобы исключить ошибки в 6-НДФЛ.

Реклама ООО "СервисКлауд" ИНН 7104516184

erid: 2VtzqxM6sVL

В статье использованы фото с сайта freepik.com или shutterstock.com

Получайте важные новости и полезные материалы

в удобном формате на вашу почту