Платежки в бюджет заполняем по-новому

Изменены правила заполнения платежных поручений на уплату налогов, сборов и страховых взносов и порядок уплаты налогов за третьих лиц. Приказ Минфина России от 5 апреля 2017 г. № 58н.

Изменены правила заполнения платежных поручений на уплату налогов, сборов и страховых взносов и порядок уплаты налогов за третьих лиц. Приказ Минфина России от 5 апреля 2017 г. № 58н.

Правила заполнения платежных поручений на уплату налогов, сборов и страховых взносов утверждены приказом Минфина России от 12 ноября 2013 г. № 107н. Новым приказом от 5 апреля 2017 года № 58н финансисты внесли изменения в эти правила. Кроме того, они утвердили порядок уплаты налогов и взносов за третьих лиц.

Итак, если налоги за организацию, ИП или гражданина перечисляет его законный или уполномоченный представитель, платежное поручение заполняется следующим образом:

- в полях «ИНН плательщика» и «КПП плательщика» нужно указать реквизиты налогоплательщика, то есть лица, за которое перечисляются налоги (сборы или взносы). Если деньги перечисляются за физлицо, у которого нет ИНН, то в поле «ИНН плательщика» ставится «0», а в поле «Код» – Уникальный идентификатор начисления (индекс документа). Поле «КПП плательщика» заполняется при уплате налога за организацию. Если налог перечисляется за физлицо, в этом поле указывается «0»;

- в поле «Плательщик» впишите информацию о законном или уполномоченном представителе, который фактически перечисляет деньги в бюджет;

- в поле «Назначение платежа» указывают ИНН и КПП (для граждан только ИНН) лица, которое перечисляет деньги в бюджет, затем разделительный символ «//», а потом наименование налогоплательщика, за которого перечисляется налог (сбор или взнос);

- в поле 101 «Статус плательщика» должен быть статус того лица, за которое уплачивается налог. А именно:

— 01 – для организаций-работодателей;

— 09 – для ИП;

— 10 – для нотариусов, занимающихся частной практикой;

— 11 - для адвокатов, учредивших адвокатский кабинет;

— 12 - для глав крестьянского (фермерского) хозяйства;

— 13 – для физических лиц.

Напомним, что с 30 ноября 2016 года налоги за налогоплательщика может заплатить третье лицо. А с 1 января 2017 года такая возможность появилась и в отношении уплаты страховых взносов (Федеральный закон от 30 ноября 2016 г. № 401-ФЗ). При этом долгое время не был утвержден порядок оформления платежных документов в таких ситуациях.

Добавим, что не так давно ФНС разработала правила указания информации в реквизитах распоряжений о переводе денежных средств в бюджетную систему РФ.

Ознакомиться с этими правилами можно на сайте ФНС:

https://www.nalog.ru/rn77/taxation/tax_legislation/6351526/

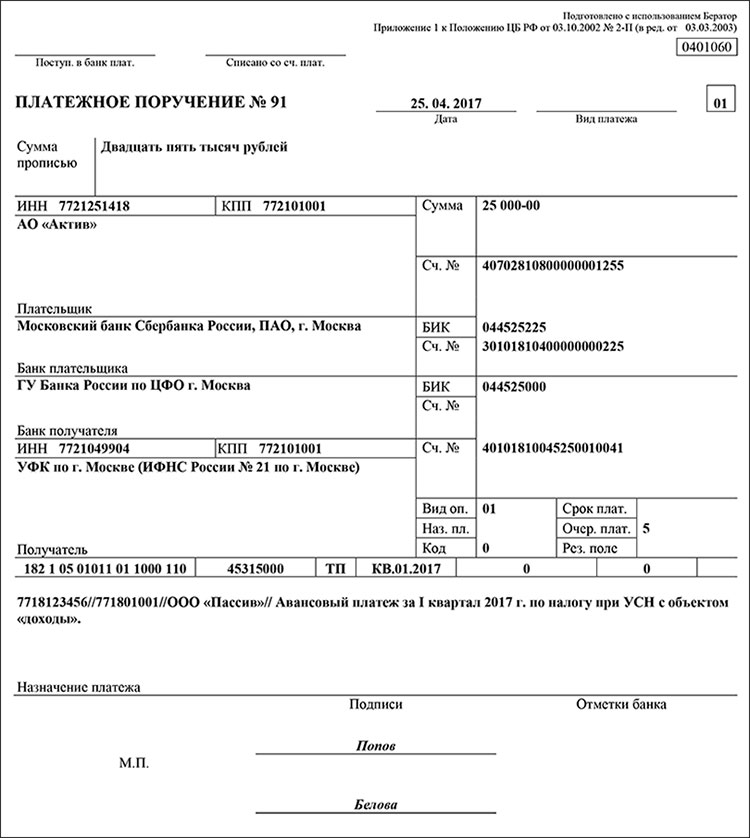

Пример. Как заполнить платежное поручение на уплату налога за третье лицо

ООО «Пассив» (ИНН 7721251418 КПП 772101001) применяет УСН с объектом «доходы».

25 апреля «Пассив» собирается перечислить авансовый платеж по «упрощенному» налогу за I квартал. Его сумма составила 25 000 рублей.

24 апреля у банка, в котором открыт единственный расчетный счет «Пассива», отозвана лицензия на осуществление банковских операций. Чтобы не пропустить срок уплаты налога, «Пассив» обратился к своему контрагенту АО «Актив» (ИНН 7718123456 КПП 771801001) с просьбой перечислить за него авансовый платеж по УСН. Поскольку между «Активом» и «Пассивом» заключен договор поставки, «Актив» согласился перечислить авансовый платеж в счет будущих взаиморасчетов по этому договору.

Бухгалтер «Актива» заполнит платежное поручение так, как показано ниже.

В статье использованы фото с сайта freepik.com или shutterstock.com