Справка 2-НДФЛ: штраф за недостоверные сведения

За представление недостоверных сведений в справке по форме 2-НДФЛ налогового агента оштрафуют на сумму 500 рублей за каждый представленный документ, содержащий недостоверные сведения. В связи с этим налоговая служба напомнила: в целях представления достоверных справок по форме 2-НДФЛ за 2016 год, прежде чем сдавать справки, налоговым агентам следует проверить актуальность персональных данных работников и при необходимости их актуализировать.

Налоговые агенты по НДФЛ, в том числе организации и индивидуальные предприниматели, обязаны ежегодно, не позднее 1 апреля следующего года, сдавать в налоговую инспекцию по месту своего учета справку по форме 2-НДФЛ, утвержденной приказом ФНС России от 30.10.2015 № ММВ-7-11/485@. Справка содержит сведения о доходах физических лиц истекшего календарного года и суммах НДФЛ, исчисленного, удержанного и перечисленного в бюджет за этот период по каждому физическому лицу. Сведения эти должны быть актуальными, т. е. достоверными.

За представление недостоверных сведений в справке налогового агента оштрафуют на сумму 500 рублей за каждый представленный документ, содержащий недостоверные сведения (п. 1 ст. 126.1 НК РФ).

Какие сведения – недостоверные

Налоговый кодекс РФ не определяет понятие «недостоверные сведения». По мнению ФНС России, выраженному в письме от 09.08.2016 № ГД-4-11/14515, под это понятие подпадают:

- любые заполненные реквизиты формы 2-НДФЛ, не соответствующие действительности;

- любые ошибки, допущенные налоговым агентом при заполнении реквизитов (например, в персональных данных налогоплательщика, кодах доходов и вычетов, суммовых показателях и т. д.);

- арифметические ошибки;

- искажения суммовых показателей;

- иные ошибки, влекущие неблагоприятные последствия для бюджета в виде неисчисления или неполного исчисления, неперечисления НДФЛ, нарушения прав физических лиц (например, на налоговые вычеты);

- ошибки в показателях, идентифицирующих налогоплательщиков – физических лиц (ИНН физического лица, фамилия, имя, отчество, дата рождения, паспортные данные), которые также могут повлечь невозможность реализации в полном объеме прав физических лиц, а также прав и обязанностей налоговых органов (в части администрирования налога).

Читайте также «Исправление ошибок в справках 2-НДФЛ»

Актуализация персональных данных

Как видите, безопаснее поддерживать в актуальном состоянии персональные данные физических лиц – получателей дохода. Прежде всего – данные, которые вносятся в поля:

- «Фамилия, имя, отчество»;

- «Серия и номер» (документа, удостоверяющего личность налогоплательщика);

- «Адрес места жительства в Российской Федерации».

На это не раз обращали внимание и Минфин России (письма от 04.08.2015 № 03-04-06/44917, от 07.05.2015 № 03-04-06/26534), и ФНС России (письмо от 18.12.2015 № БС-4-11/22203@).

Вышеназванные поля должны быть заполнены на основании документа, удостоверяющего личность физического лица, либо иного документа, подтверждающего адрес места жительства. В таком случае при отсутствии иных нарушений форматно-логического контроля эти сведения считаются прошедшими форматно-логический контроль и подлежат приему в полном объеме.

Читайте также «Обновление персональных данных для 2-НДФЛ»

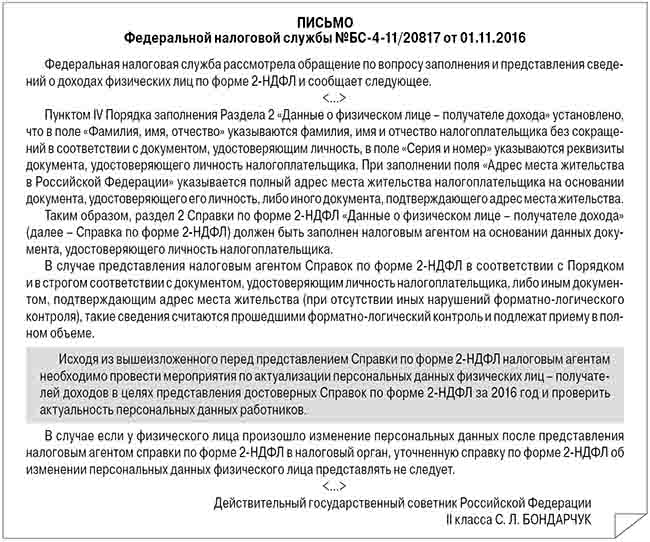

В комментируем письме налоговая служба в очередной раз напомнила: в целях представления достоверных справок по форме 2-НДФЛ за 2016 год, прежде чем сдавать справки, налоговым агентам следует:

- проверить актуальность персональных данных работников;

- при необходимости актуализировать их персональные данные.

Заметьте: если у физического лица изменились указанные персональные данные после сдачи справки по форме 2-НДФЛ, то представлять уточненную форму 2-НДФЛ об изменении персональных данных физического лица не следует.

Ответственность за ошибку

Минфин России в письме от 21.04.2016 № 03-04-06/23193 разъяснил: квалификация деяний налогового агента, допустившего ошибку при заполнении формы 2-НДФЛ, зависит от фактических обстоятельств. Вопрос о привлечении к ответственности должен рассматриваться с учетом всех обстоятельств, в том числе смягчающих ответственность.

В письме от 09.08.2016 № ГД-4-11/14515 ФНС России уточнила: налоговая инспекция должна учитывать наличие смягчающих обстоятельств в случае предоставления недостоверной информации, которая не привела к неисчислению или неполному исчислению НДФЛ, к неблагоприятным последствиям для бюджета, нарушению прав физических лиц (п. 1 ст. 112 НК РФ).

Кроме того, налоговый агент может избежать ответственности, если самостоятельно выявил ошибки и представил налоговому органу уточненные документы до момента, когда налоговый орган обнаружил недостоверные сведения (п. 2 ст. 126.1 НК РФ).

В статье использованы фото с сайта freepik.com или shutterstock.com