Как рассчитать дополнительные взносы в ПФР

27.09.2013 распечататьНа работах с вредными, тяжелыми и опасными условиями труда организация исчисляет страховые взносы в ПФР по дополнительным тарифам.

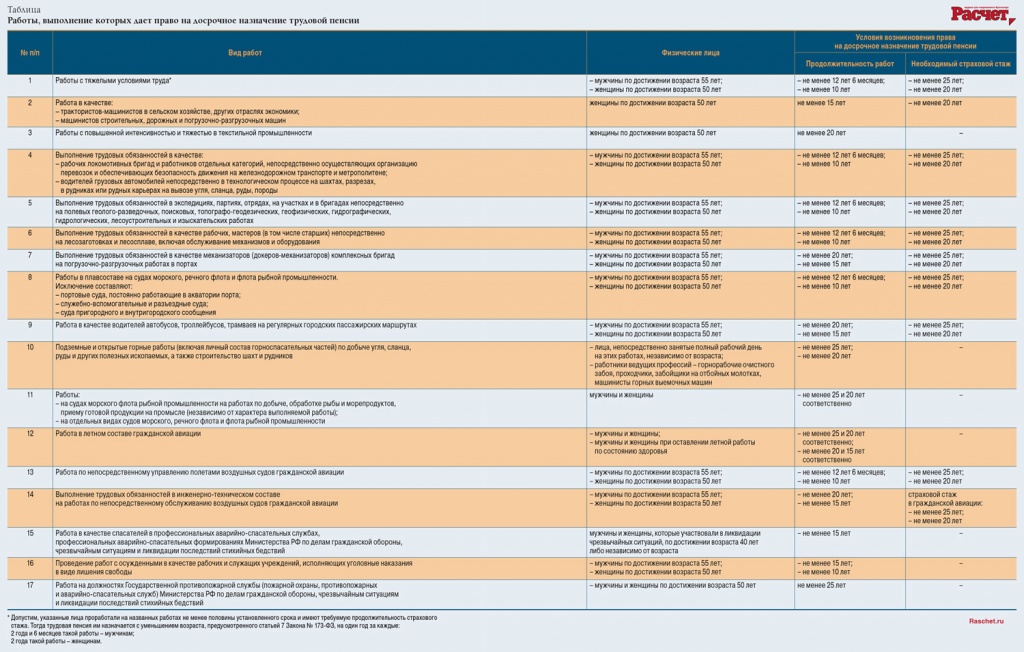

Право на трудовую пенсию по старости имеют мужчины, достигшие возраста 60 лет, и женщины, которым исполнилось 55 лет. При этом трудовая пенсия назначается при наличии не менее пяти лет страхового стажа. Но для некоторых работников время заслуженного отдыха начинается значительно раньше. Так, в подпункте 1 пункта 1 статьи 27 Закона от 17 декабря 2001 года № 173-ФЗ указано, что мужчинам ее начинают выплачивать по достижении 50 лет, женщинам – по достижении 45 лет. Кому именно положена ранняя пенсия, мы указали в таблице.

Данное правило правило действует только в том случае, если сотрудник: проработал не менее 10 лет (мужчины) и 7 лет 6 месяцев (женщины) на подземных работах, на работах с вредными условиями труда и в горячих цехах; имеет страховой стаж не менее 20 и 15 лет (для мужчин и женщин соответственно).

Компенсационная выплата, связанная с возмещением расходов на профподготовку, переподготовку и повышение квалификации, не подлежит обложению взносами согласно подпункту «е» пункта 2 части 1 статьи 9 Закона № 212-ФЗ. Основание – часть 1 статьи 8 упомянутого закона.

Чтобы у Пенсионного фонда были средства для ранних пенсионеров, государство обязало компании выплачивать дополнительные средства. Так, в 2013 году организации должны были применять следующие тарифы допвзносов: 4 процента – для работников, занятых на видах работ, указанных в пункте 1 таблицы, и 2 процента – для сотрудников, занятых на видах работ, указанных в пунктах 2–17 таблицы.

При полной занятости

Допустим, работник в течение месяца был полностью занят на работах, указанных в таблице. Согласно разъяснениям Минтруда, приведенным в письмах от 30 апреля 2013 года № 17-4/727 и от 29 апреля 2013 года № 17-3/10/2-2415, страховые взносы фирма исчисляет по соответствующим дополнительным тарифам со всех начисленных в этом месяце в пользу работника выплат и вознаграждений (в т. ч. премий за прошлые периоды). Конечно, если эти деньги включаются в базу для начисления страховых взносов в соответствии с положениями части 1 статьи 8 Закона от 24 июля 2009 года № 212-ФЗ. Следует иметь в виду, что при этом предельная величина базы для начисления страховых взносов (в 2013 году – 568 000 руб.) не учитывается.

Пример

Работник ООО «Шахтпроект» А.А. Иванов более 25 лет занят полные рабочие дни на строительстве подземных рудников.

В июне 2013 года ему было начислено:

- заработная плата – 150 000 руб.;

- премия за I квартал – 75 000 руб.;

- компенсационная выплата, связанная с возмещением расходов на профессиональную переподготовку, – 40 000 руб.

В базу для начисления взносов в ПФР по дополнительному тарифу данному работнику фирма включит только суммы заработной платы и премии. Всего 225 000 руб. (150 000 + 75 000). Компенсационная выплата, связанная с возмещением расходов на профподготовку, переподготовку и повышение квалификации, не подлежит обложению взносами, согласно подпункту «е» пункта 2 части 1 статьи 9 Закона № 212-ФЗ. Основание – часть 1 статьи 8 упомянутого закона.

В отношении А.А. Иванова база для начисления взносов с начала расчетного периода нарастающим итогом составила 1 050 000 руб. Это больше предельной величины на 482 000 руб. (1 050 000 – 568 000). Однако указанное превышение для исчисления страховых взносов по дополнительному тарифу фирма не учтет на основании части 3 статьи 58.3 Закона № 212-ФЗ.

Сумма взносов в ПФР по дополнительному тарифу, исчисленная за июнь, в отношении А.А. Иванова составит 4500 руб. (225 000 руб. * 2%).

Взносы по доптарифам с выплат и вознаграждений в пользу работника не исчисляются, если:

- работник в течение месяца, в котором начисляются выплаты, не был занят на работах с вредными, тяжелыми и опасными условиями труда;

- период такой работы не включается в стаж, дающий право на досрочное назначение трудовой пенсии по старости, согласно Правилам, утвержденным постановлением Правительства РФ от 11 июля 2002 года № 516.

При частичной занятости

На практике не исключены случаи, когда работник в течение месяца частично занят как на работах с вредными, тяжелыми и опасными условиями труда, указанных в таблице, так и на других должностях. Тогда бухгалтер исчисляет взносы по формуле:

Сумма взносов в ПФР = [Сумма начисленных за месяц выплат и вознаграждений (включая премию) / Количество фактически отработанных дней на соответствующих видах работ с вредными, тяжелыми и опасными условиями труда] * Дополнительный тариф

Эта формула актуальна и в том случае, если в течение месяца сотрудник был частично занят на работах с вредными, тяжелыми и опасными условиями труда, к которым применяются разные тарифы допвзносов. Например, часть времени трудился на работах, поименованных в пункте 1 таблицы, а затем был занят на работах, указанных в пунктах 2–17 таблицы. Аналогичные разъяснения приведены в письме Минтруда России от 23 апреля 2013 года № 17-3/10/2-2309.

Момент начисления

Премию по результатам занятости за отчетный период (месяц отчетного периода), в котором специалист трудился на работах с вредными, тяжелыми и опасными условиями, указанных в таблице, организация может начислить в его пользу в текущем месяце следующего отчетного периода. Однако тогда сотрудник может быть уже занят на работах, поименованных в пункте 1 таблицы.

Так по какой ставке облагать премию в аналогичном случае?

По мнению Минтруда, приведенному в письме от 30 апреля 2013 года № 17-4/727, такая премия в текущем отчетном периоде (периоде начисления) включается в облагаемую базу для исчисления страховых взносов по дополнительным тарифам, указанным в части 1 статьи 58.3 Закона № 212-ФЗ. То есть по ставке 4 процента (для 2013 года). Применение того или иного доптарифа зависит от момента начисления выплаты. Время, за которое она выплачивается, не имеет значения.

Место в отчетности

В заключение стоит отметить, что раздел 2 расчета по форме РСВ-1 ПФР, которая утверждена приказом Минтруда от 28 декабря 2012 года № 639н, в том числе включает в себя: подраздел 2.2. В нем приводится расчет взносов по доптарифу для отдельных категорий плательщиков, указанных в части 1 статьи 58.3 Закона № 212-ФЗ и подраздел 2.3, где отражается расчет взносов по доптарифу для отдельных категорий плательщиков указанных в части 2 статьи 58.3 упомянутого закона.

Таблица. Работы, выполнение которых дает право на досрочное назначение трудовой пенсии