Декларация по туристическому налогу: основные правила заполнения формы

Сдать декларацию в ИФНС можно на бумаге лично, по почте или в электронном виде по ТКС. Для оформления декларации нужно учитывать все базовые правила, установленные в отношении налоговой отчетности:

- Страницы декларации должны иметь последовательную нумерацию, начиная с титульного листа (это страница 001).

- Незаполненные в полях ячейки должны быть прочеркнуты.

- Если декларация подается бумаге, данные нужно вносить чернилами черного, фиолетового или синего цвета.

- Текстовые поля должны быть заполнены заглавными буквами, шрифтом Courier New высотой 16 – 18 пунктов.

- Распечатывается бумажный вариант постранично: одна страница – один лист. Двусторонняя печать недопустима. Скреплять или прошивать страницы не стоит. Это может повредить данные в декларации, и тогда ее не примут в ИФНС. На распечатке декларации может не быть рамок вокруг полей и проставленных прочерков – это допустимо.

- Использовать корректирующие средства для внесения исправлений нельзя.

- Все денежные показатели указываются в полных рублях. Копейки округляются по правилам арифметики: менее 50 копеек отбрасывается, 50 копеек и более переводятся в полный рубль.

Декларация состоит из титульного листа и двух разделов:

- раздел 1 «Сумма налога, подлежащая уплате в бюджет»,

- раздел 2 «Сведения об объектах налогообложения и расчет суммы налога».

На титуле указываются стандартные регистрационные данные организации или ИП. Они такие же как у всех налоговых деклараций: номер корректировки (для первичной декларации – 0, далее последовательно от 1), налоговый период, отчетный год, ИНН, название и т.д.

В поле «Налоговый период (код)» указывает код: Если декларация сдается:

- За 1 квартал – 21;

- За 2 квартал – 22;

- За 3 квартал – 23;

- За 4 квартал – 24.

В поле «Представляется в налоговый орган (код)» указывается код налогового органа, в который сдается декларация. Например, так: 7723: где 77 — код региона (г. Москва), а 23 — номер налогового органа.

Крупнейшие налогоплательщики указывают код налоговой по месту учета в качестве «крупнейшего».

В какую ИФНС сдавать декларацию и как платить туристический налог?

Куда сдавать декларации по туристическому налогу в 2025

В поле «по месту нахождения (учета) (код)» указывается код места представления декларации. Один из трех:

- По месту учета в качестве крупнейшего налогоплательщика – 213;

- По месту учета правопреемника, являющегося крупнейшим налогоплательщиком – 216;

- По месту нахождения средства размещения – 620.

В поле «Форма реорганизации (ликвидация) (код)» указывается код формы реорганизации либо ликвидации организации:

- Преобразование – 1;

- Слияние – 2;

- Разделение – 3;

- Присоединение – 5;

- Разделение с одновременным присоединением – 6;

- Ликвидация – 0.

Если никаких преобразований нет, поле прочеркивается.

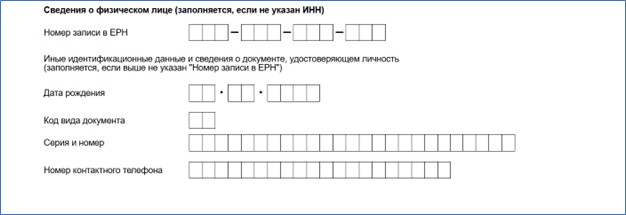

Раздел титульного листа «Сведения о физическом лице» нужно заполнить, если в декларации не заполнено поле «ИНН».

ИНН и ЕРН – взаимозаменяемые реквизиты. Оба указывать не нужно. Выбирайте: либо ИНН, либо ЕРН.

Единый регистрационный номер: что это и как узнать свой ЕРН

Номер контактного телефона указывается с кодом города, без пробелов, без скобок и без прочерков. Например, 4997865423.

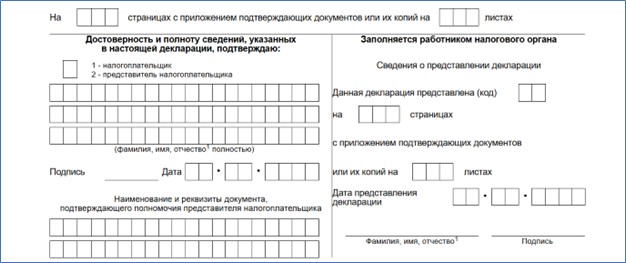

Далее нужно указать количество страниц, на которых составлена декларация и количество приложенных к Декларации листов подтверждающих документов и (или) их копий. Для этих данных предназначено поле «На __ страницах с приложением подтверждающих документов или их копий на __ листах».

Если декларацию сдает представитель, в количестве листов приложений нужно учесть страницу (ы) доверенности. Затем нужно заполнить Поле «фамилия, имя, отчество полностью»:

- если сдается декларация за подписью руководителя организации, укажите построчно его фамилию, имя, отчество (при наличии);

- если декларация подает физлицо (в том числе ИП), заверив ее своей подписью, в этом поле проставьте прочерк;

- если декларацию подает представитель, укажите построчно фамилию, имя, отчество (при наличии) представителя;

- если декларацию подает представитель и качестве такого выступает юридическое лицо, укажите построчно фамилию, имя, отчество (при наличии) руководителя организации-представителя.

В поле «Наименование и реквизиты документа, подтверждающего полномочия представителя налогоплательщика» указываются наименование и реквизиты доверенности.

Для электронной доверенности указывается GUID. Это уникальный номер машиночитаемой доверенности (МЧД), который можно увидеть в самом верхнем поле документа. Он выглядит так: b657f4a8-3e5k-4add-bec6-aae430c645n4.

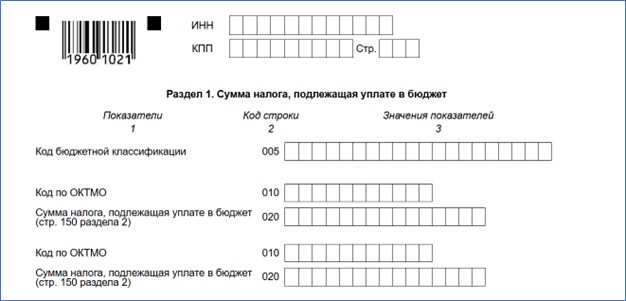

Раздел 1 декларации по туристическому налогу

В Разделе 1 декларации указывается сумма налога, подлежащая уплате в бюджет. В налоговой учитываются только полные оплаты за аренду номеров. Если постоялец внес частичную оплату, налог не исчисляется.

По строке 005 указывается КБК по туристическому налогу: 1 03 03000 01 0000 110.

КБК для туристического налога в 2025 году

Далее идут несколько блоков строк с кодами 010 – 020. Если налог рассчитан по нескольким объектам с одинаковым ОКТМО, налог к уплате в бюджет нужно суммировать.

Если у компании много объектов и ей не хватит строк 010 – 020 для отражения всех данных, нужно самостоятельно добавить еще один лист или несколько листов раздела 1.

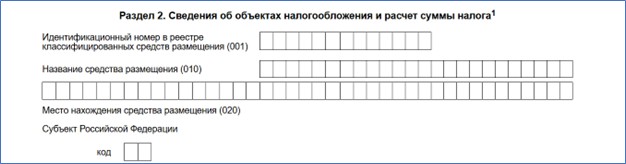

Раздела 2 декларации по туристическому налогу

Раздел 2 заполняется отдельно для каждого объекта. Сколько у организации гостиниц, гостевых домов, хостелов, столько разделов 2 нужно заполнить. Для каждого средства размещения нужно в сроке 040 указать адрес, название и категорию комфорта: 0 – без звезд, 1 – одна звезда и т. д.

В строке 001 указывается идентификационный номер в реестре средств размещения. Этот реестр есть в сети интернет в открытом доступе. Номер в реестре включает в себя несколько цифр. Например пять: № 18763. Ячейки, которые останутся пустыми нужно заполнить прочерками.

В строке 010 указывается название средства размещения: гостиницы, хостела, гостевого дома и т.п. Его нужно вписать полностью, без сокращений, так как указано в организационно-правовых документах.

Далее в декларации идет строка 020, куда вносятся все адресные реквизиты, очень подробно.

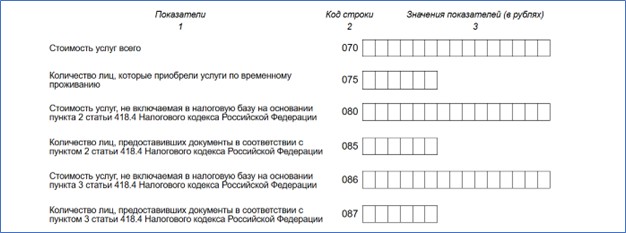

В строке 070 нужно указать общую стоимость всех услуг по сдаче номеров (апартаментов, комнат и т.п.). Ее указывают без учета туристического налога и НДС.

В строке 075 указывается количество лиц, с которыми заключен договор на временную аренду жилья.

Поскольку определенные категории россиян имеют льготы и вправе не платить туристический налог, стоимость оказанных им услуг нужно вычитать из налоговой базы (п.2 ст. 418.4 НК РФ). Эти данные вносятся в отдельно:

- по строке 080 – стоимость оплаченных номеров льготниками;

- по строке 085 – количество граждан, подтвердивших льготный статус.

Строки 086 и 087 заполняются только в том случае, если в гостинице останавливались граждане, которые отнесены в категории льготников решением муниципальных властей.

Строка 090 отведена для минимального налога, который взимается в размере 100 рублей за сутки (абз.2 п. 1 ст. 418.7 НК РФ). Минимальный налог платится в том случае, если начисленный туристический налог оказался меньше минимального (п.1 ст. 418.7 НК РФ). Эта же сумма минимального налога отражается далее в разделе 2 декларации по строке 130.

Правила уплаты туристического налога

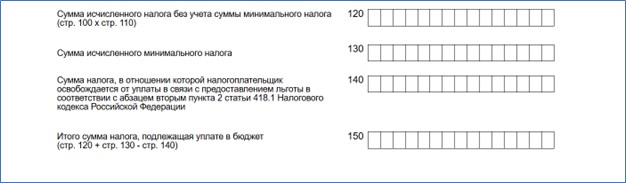

Последние четыре строки раздела 2 предназначены для вычисления итоговой суммы налога, подлежащей уплате в бюджет.

По строке 100 указывается налоговая база. Для ее расчета нужно взять общую стоимость всех услуг по сдаче номеров, которая указана в строке 070 и вычесть «льготные» заселения, эти суммы «прошли» по строкам 080, 086 и 090.

По строке 110 указывается ставка налога, установленная в регионе.

Регионы смогут менять ставку туристического налога с учетом сезонов

По строке 120 нужно отразить сумму исчисленного налога без учета минимального налога. Для этого нужно налоговую базу (значение строки 100) умножить на налоговую ставку, которая указана в строке 110.

Строка 120 = Налоговая база (стр. 100) х ставка налога в регионе (стр. 110)

В строку 130 нужно вписать сумму минимального налога, которая уплачена в бюджет за налоговый период – квартал.

В строке 140 указывается сумма налога, которая «подпала» под льготы постояльцев.

По строке 150 указывается итоговая сумма налога за налоговый период к уплате в бюджет.

Строка 150 = сумма исчисленного налога без учета минимального (строка 120) + сумма минимального налога (строка 130) – сумма налога, которая «подпала» под льготы постояльцев (строка 140)

Как и в какие сроки нужно будет заплатить туристический налог в 2025 году?

Туристический налог учитывайте в составе командировочных расходов

Уточненная декларация по туристическому налогу

Если в сданной налоговой декларации будут выявлены неточности, ошибки или после сдачи декларации произойдет изменение налоговой базы, например, проведен возврат денег за ранее заказанный номер, нужно сдать «уточненку».

В уточненной декларации нужно заполнить те разделы, в которых внесены исправления.