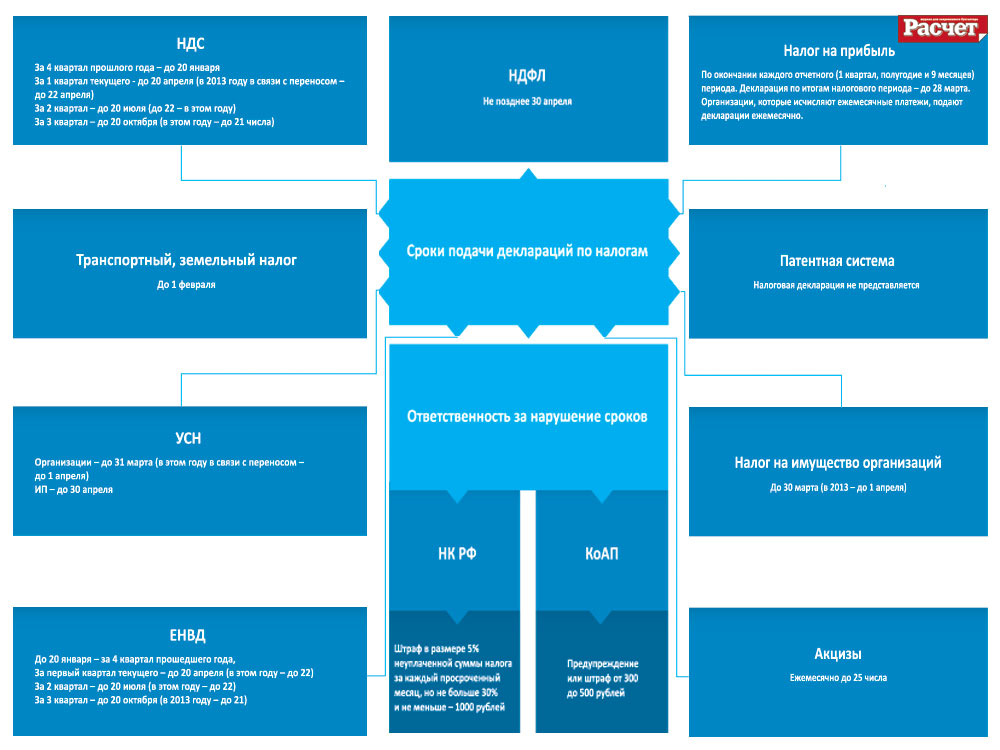

Сроки подачи налоговых деклараций (схема)

15.04.2013 распечататьКакие сроки установлены для подачи деклараций и других документов? Какая ответственность грозит за их нарушение?.

НК закреплены фиксированные сроки, в которые необходимо представлять декларации и документы в налоговую инспекцию и ФТС. За нарушение этих норм организации грозит ответственность. Насколько она серьезна? Как не опоздать с подачей документов?

Ответственность за нарушение сроков

Если не подать декларацию в установленный срок, то согласно пункту 1 статьи 119 НК РФ, компании грозит штраф. Его размер составляет 5 процентов неуплаченной суммы сбора за каждый полный или неполный месяц. Срок начинает течь со дня, установленного для представления декларации. При этом штраф не может быть меньше 1000 рублей и больше 30 процентов от суммы неуплаты.

Однако это не вся ответственность, которая может лечь на плечи организации в случае нарушения срока подачи документов. За проступок предусмотрена и административная ответственность (ст. 15.5 КоАП РФ). В этом случае отвечает уже должностное лицо, например, директор фирмы или главный бухгалтер. Санкции такие: предупреждение или штраф в размере от 300 до 500 рублей.

Письмо Минфина

В письме Минфина от 18 декабря 2012 года № АС-4-2/21574 указано, что, согласно пункту 2 статьи 108 Налогового кодекса, никто не может быть привлечен повторно к ответственности за совершение одного и того же налогового правонарушения.

Минфин России в Письме от 18 декабря 2012 года № АС-4-2/21574 разъяснил порядок привлечения к ответственности компаний, которые вовремя не подают декларации. В документе, в частности, указано, что, согласно пункту 2 статьи 108 Налогового кодекса, никто не может быть привлечен повторно к ответственности за совершение одного и того же налогового правонарушения. Финансовое ведомство сделало ссылку на постановление ФАС Западно-Сибирского округа от 20 июня 2011 года по делу № А27-13715/2010. Арбитры в названном случае пришли к выводу, что организация не может быть одновременно привлечена к ответственности по пункту 1 статьи 119 НК РФ – за несвоевременное представление декларации по НДС, и по пункту 1 статьи 126 НК РФ – за непредставление сведений, содержащихся в этом же документе. ВАС согласился с таким выводом и отказался передавать дело в Президиум (определение от 16.01.2012 г. № ВАС-11154/11).

Отмечу, что закон предусматривает ответственность не только за нарушение сроков подачи деклараций, но и других документов. В этом случае организацию могут наказать по части 1 статьи 126 НК и взыскать штраф в размере 200 рублей за каждую непредставленную бумагу. Статья 15.6 КоАП устанавливает ответственность за такое нарушение для должностных лиц: штраф в размере от трехсот до пятисот рублей. При чем, в КоАП речь идет о просрочке подачи документов в налоговую инспекцию, а также в таможенные органы.

Чтобы увеличить, щелкните на изображение

Подписка на новости и полезные материалы

В статье использованы фото с сайта freepik.com или shutterstock.com