Как заполнить и сдать новую форму 4-ФСС

Передача в ФНС администрирования взносов на пенсионное, социальное и медицинские страхование отразилась на взаимоотношениях компаний с фондами. ФСС России теперь администрирует только взносы на травматизм и проверяет обоснованность расходов на цели социального страхования. Ожидаемо обновилась и отчетность в Соцстрах, о которой и пойдет речь в статье.

Итак, с отчетности за I квартал 2017 года нужно составлять и сдавать в свое отделение ФСС России расчет по новой форме 4-ФСС. Бланк и порядок его заполнения утверждены приказом ФСС России от 26.09.2016 № 381.

Теперь форма 4-ФСС посвящена только взносам на «травматизм». Порядок начисления, уплаты и представления отчетности по этому виду взносов установлен Законом от 24.07.1998 № 125-ФЗ.

Кто сдает расчет

Отчитываться должны страхователи, которые выплачивают гражданам вознаграждения, облагаемые взносами на страхование от несчастных случаев и профзаболеваний (п. 1 ст. 24 Закона от 24.07.1998 № 125-ФЗ). То есть ИП без наемных работников не сдают форму 4-ФСС – им просто нечего показывать в отчете.

Выплаты по гражданско-правовым облагаются взносами на травматизм, только если это предусмотрено самим договором подряда или оказания услуг. Обычно таких условий в контрактах нет. То есть предпринимателям, на которых работают только «ГПД-шники», опять повезло.

А вот организациям безопаснее отчитываться всегда. Ведь в каждой фирме есть как минимум генеральный директор. И даже если компания деятельности не ведет, директор у нее есть. Поэтому во избежание штрафов лучше сдавать нулевой расчет в минимальной объеме (о составе такой отчетности – ниже).

Когда отчитываться в ФСС России

Срок сдачи отчетности не поменялся. Как и раньше, на бумаге следует отчитаться не позднее 20-го числа месяца, следующего за отчетным периодом. А электронный расчет по взносам в Соцстрахе ждут до 25-го числа месяца включительно первого месяца после отчетного квартала. Соответственно, за I квартал 2017 года надо представить форму 4-ФСС на бумаге не позднее 20 апреля, а электронно – не позднее 25 апреля 2017 года.

Нельзя не упомянуть про штрафы за опоздание с отчетностью. Раньше было два штрафа: как по Закону от 24.07.1998 № 125-ФЗ, так и по Закону от 24.07.2009 № 212-ФЗ. Однако теперь последний утратил силу. Так что страхователю, который вовремя не отчитывается, грозит один штраф в размере 5% от суммы взносов, которая причитается в бюджет ФСС за последние три месяца отчетного (расчетного) периода. Этот штраф придется заплатить за каждый полный или неполный месяц просрочки. Максимум – 30% от суммы взносов по расчету, а минимум – 1000 рублей. Так предусмотрено пунктом 1 статьи 26.30 Закона от 24.07.1998 № 125-ФЗ.

Помните и про административные штрафы. За несвоевременное представление расчета по заявлению ФСС России суд может оштрафовать должностных лиц организации (например, руководителя) на сумму от 300 до 500 рублей (ч. 2 ст. 15.33 КоАП РФ).

Читайте также «Налоговые санкции и штрафы с 2017 года»

Куда представлять отчетность

Если у организации нет обособленных подразделений, то ничего не поменялось. Как и в прошлом году, расчет сдавайте в территориальное отделение ФСС России по месту регистрации фирмы. Так предусмотрено пунктом 1 статьи 24 Закона от 24.07.1998 № 125-ФЗ.

У компании есть обособленные подразделения? Тогда важны полномочия «обособки». Если у подразделения есть расчетный (лицевой) счет и оно самостоятельно начисляет выплаты в пользу физлиц, расчет по форме 4-ФСС представляйте в территориальное отделение Фонда по месту нахождения обособленного подразделения. В отчете обязательно укажите адрес и КПП обособки.

Во всех остальных случаях все показатели по обособленному подразделению следует включить в расчет по головному отделению организации и сдавать по местонахождению «головы». Таковы требования пунктов 11, 14 статьи 22.1 Закона от 24.07.1998 № 125-ФЗ.

Как заполнять новую форму 4-ФСС

Визуально новая форма представляет собой примерно половину от той, что была в 2016 году. Это и неудивительно – Фонд при разработке обновленного расчета просто исключил данные, которые относятся к обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Обратите внимание

За опоздание с отчетностью грозит штраф в размере 5% от суммы взносов, которая причитается в бюджет ФСС за последние три месяца отчетного (расчетного) периода.

Заодно сотрудники Фонда удалили «лишнюю» информацию с титульного листа. Больше на титуле нет поля «шифр страхователя». В то же время поля «Код по ОКВЭД», «Численность работающих инвалидов», «Численность работников, занятых на работах с вредными и опасными факторами» теперь нужно указать на титульном листе. Раньше эти поля были обязательными в разделе II.

Обязательный состав отчетности теперь такой: титульный лист, таблицы 1, 2 и 5. Такой минимум актуален для фирм с нулевой отчетностью.

Остальные таблицы заполняют, если имеются данные, необходимые для отражения (п. 2 Порядка, утвержденного приказом ФСС России от 26.09.2016 № 381).

В верхней части формы на каждой странице указывают регистрационный номер страхователя из уведомления, которое территориальный орган ФСС России выдал при регистрации.

В поле «Код подчиненности» пишите пятизначный код территориального органа ФСС России, в котором зарегистрирован страхователь. Первые четыре знака – это код подразделения ФСС России. Пятый знак характеризует страхователя, обычно это цифра 1. Но есть и другие значения:

- 2 – обособленное подразделение;

- 3 – гражданин.

Это правила пункта 19 Порядка, утвержденного приказом Минтруда России от 29.04.2016 № 202н. Код подчиненности прописан в уведомлении или извещении, которое выдало территориальное отделение ФСС России при регистрации.

Скажем пару слов про таблицу 1.1. Это аналог таблицы 6.1 из старой формы. Таблицу заполняют только работодатели, которые временно передают своих сотрудников другим организациям или предпринимателям. Страховые взносы с выплат этим сотрудникам начисляет «направляющая сторона», то есть работодатель.

Заполняем новую форму 4-ФСС

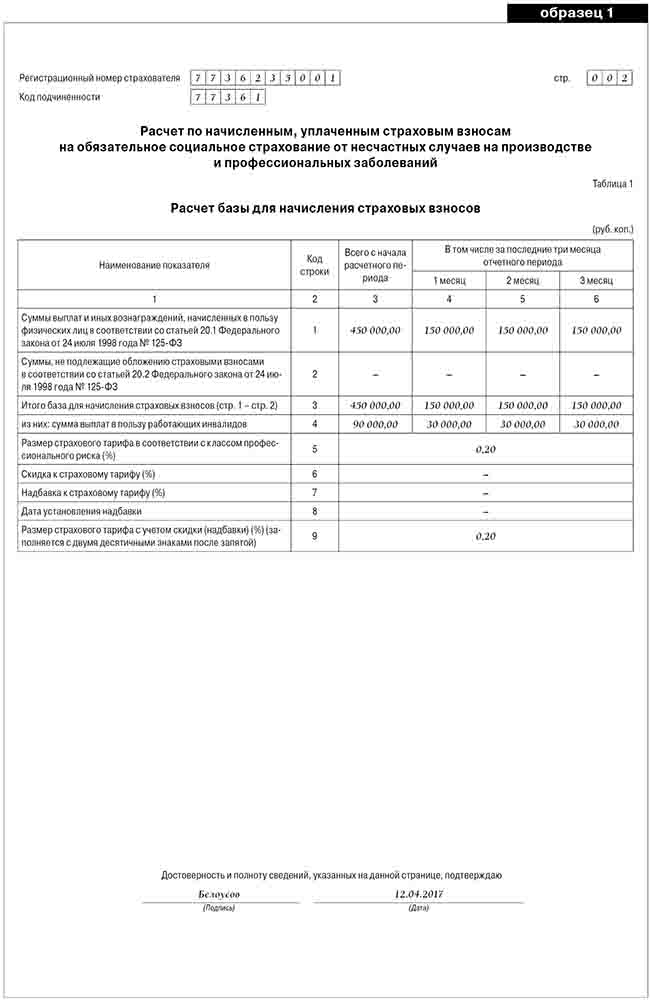

В ООО «Омерта» работает один инвалид II группы. Взносы на страхование от несчастных случаев и профзаболеваний рассчитаны:

- по тарифу 0,2 процента (1-й класс профессионального риска согласно Классификации видов экономической деятельности по классам профессионального риска) – с выплат всему персоналу, кроме инвалида;

- по тарифу 0,12 процента (0,2 × 60%) – с выплат инвалиду.

База для расчета взносов на травматизм:

| За I квартал 2017 года | Совокупный доход, руб. | В том числе в пользу инвалида | Необлагаемые выплаты, руб. | В том числе в пользу инвалида | Облагаемая база, руб. (без учета выплат инвалидам) | Облагаемая база по инвалиду |

| Январь | 150 000 | 30 000 | – | – | 120 000 | 30 000 |

| Февраль | 150 000 | 30 000 | – | – | 120 000 | 30 000 |

| Март | 150 000 | 30 000 | – | – | 120 000 | 30 000 |

| Итого | 450 000 | 90 000 | – | – | 360 000 | 90 000 |

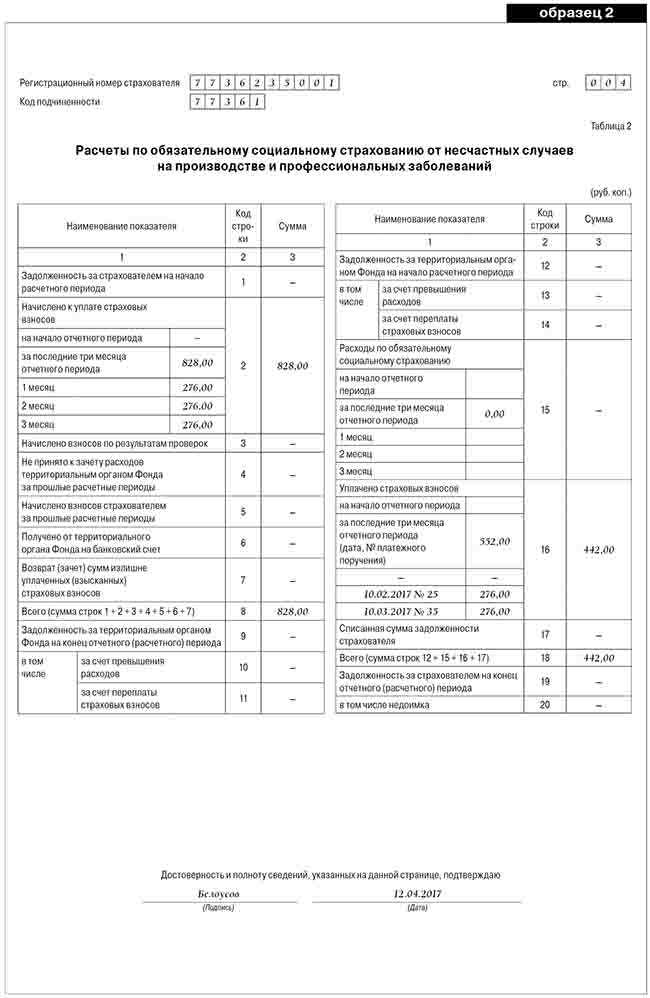

Сведения о начисленных взносах:

| За I квартал 2017 года | Начислено взносов по ставке 0,2% | Начислено взносов по ставке 0,12% | Общая сумма страховых взносов, руб. |

| Январь | 240 | 36 | 276 |

| Февраль | 240 | 36 | 276 |

| Март | 240 | 36 | 276 |

| Итого | 720 | 108 | 828 |

В течение отчетного периода были перечислены взносы на «травматизм»:

- в феврале – 276 рублей (взносы уплачены 10 февраля – за январь 2017 года);

- в марте – 276 рублей (взносы уплачены 10 марта – за февраль 2017 года).

Взносы за март 2017 года в сумме 276 рублей были перечислены в апреле 2017 года, то есть за пределами отчетного периода.

В отчетном периоде организация временно передавала своего сотрудника другой компании по договору о предоставлении персонала.

Принимающая сторона сообщила сведения, необходимые для расчета страховых взносов с выплат этому сотруднику:

- регистрационный номер в ФСС России – 5032057305;

- ИНН – 5032123547;

- код по ОКВЭД 2 – 75.00;

- тариф взносов на «травматизм» – 0,2 процента;

- скидка к тарифу страховых взносов не установлена.

Необходимость предоставления этих сведений предусмотрена в договоре.

За отчетный период сумма выплат, которая начислена переданному сотруднику и облагается страховыми взносами, – 45 000 руб., в том числе:

- за январь – 15 000 руб.;

- за февраль – 15 000 руб.;

- за март – 15 000 руб.

Сотрудник, которого направили на работу в другую организацию, не инвалид. Сведения, необходимые для начисления страховых взносов с выплат этому сотруднику, бухгалтер отразил в таблице 1.1 формы 4-ФСС.

Несчастных случаев на производстве в организации не было. Мероприятия по профилактике травматизма и профзаболеваний не финансировались. Поэтому таблицы 3 и 4 формы 4-ФСС бухгалтер не заполнял.

В 2016 году организация провела специальную оценку условий труда. В таблицу 5 бухгалтер внес ее результаты.

12 апреля 2017 года директор ООО «Омерта» Д. Н. Белоусов подписал форму 4-ФСС за I квартал 2017 года, в тот же день бухгалтер отправил расчет по почте.

Какими способами сдавать расчет

Насчет способов представления отчетности в ФСС России требования те же, что и раньше. Все зависит от среднесписочной численности физлиц, в пользу которых производятся выплаты и иные вознагражения. Если численность «физиков» превышает 25 человек, то отчитываться перед фондом следует только в электронном виде. Когда же численность сотрудников и иных получателей выплат ровно 25 человек или меньше, можно отчитываться на бумаге – как приносить расчеты в свой территориальный филиал ФСС России лично, так и направлять формы 4-ФСС по почте (п. 1 ст. 24 Закона от 24.07.1998 № 125-ФЗ).

Естественно, отчитываться электронно могут все страхователи по своему желанию – запретов нет. Такие действия даже приветствуются.

За несоблюдение установленного способа представления расчетов по страховым взносам предусмотрено два штрафа:

- для страхователей – 200 рублей (ст. 26.31 Закона от 24.07.1998 № 125-ФЗ);

- для должностных лиц – 300–500 рублей (п. 3 ст. 15.33 КоАП РФ).

Чтобы сдавать отчетность в электронном виде, организация должна приобрести сертификат электронной подписи у любого аккредитованного Фондом удостоверяющего центра. Список удостоверяющих центров можно посмотреть на официальном сайте ФСС России. Так предусмотрено технологией, утвержденной приказом ФСС России от 12.02.2010 г. № 19.

Читайте также «Чужой номер – не повод для штрафа за 4-ФСС»

Для подготовки отчетности в электронном виде Фонд рекомендует использовать электронный портал ФСС России. На портале функционируют:

- сервис подготовки формы 4-ФСС, он доступен только зарегистрированным пользователям с расширенными правами доступа. Воспользовавшись этим сервисом, такие пользователи могут заполнить расчет и сохранить его в базе данных портала. Обеспечиваются автоматический перенос необходимых данных из отчета за предыдущий период, вывод подсказок и другой вспомогательной информации. Также этот сервис позволяет выполнить автоматическую проверку взаимоувязок расчета и его логический контроль;

- сервис подготовки формы 4-ФСС, он доступен любому посетителю без регистрации. С помощью этого сервиса можно заполнить расчет и выполнить автоматическую проверку на прохождение логического контроля и взаимоувязок.

В качестве альтернативного варианта для страхователей разработано автоматизированное рабочее место (АРМ) «Подготовка расчетов для ФСС». АРМ позволяет подготовить и отредактировать данные расчета, проверить их и выгрузить в формате xml без использования портала. Отправить подготовленный таким образом файл на шлюз приема расчетов можно, зашифровав его и подтвердив электронной подписью. Файл АРМ «Подготовка расчетов для ФСС» также доступен для скачивания на портале ФСС России.

Пользоваться этим сайтом и программным обеспечением не обязательно. Большинство спецоператоров электронной отчетности могут самостоятельно зашифровать и отправить расчет 4-ФСС. Все, что нужно сделать организации – выгрузить расчет из своей учетной программы и передать спецоператору.

В дальнейшем сданный расчет отобразится на электронном портале ФСС России и будет доступен так же, как если бы отчитался сам страхователь.

Татьяна Карамзина, налоговый консультант

В статье использованы фото с сайта freepik.com или shutterstock.com