Как не запутаться в уведомлениях по НДФЛ в 2024 году

18.03.2024 распечататьС 1 января 2024 года мы подаем уведомления по НДФЛ и перечисляем налог дважды в месяц. Как избежать ошибок, стоит ли переносить даты выплаты зарплаты, чтобы не подавать второе уведомление — на эти и другие вопросы отвечает эксперт Контур.Экстерна Татьяна Евдокимова.

erid: 2VtzqwTGkXM

Какие особенности у нового порядка работы с НДФЛ

Отправлять уведомления по НДФЛ и перечислять суммы удержанного налога на ЕНС теперь нужно дважды в месяц:

- до 25 числа нужно подать уведомление по НДФЛ с доходов, выплаченных с 1 по 22 число месяца, а до 28 числа перечислить налог;

- до 3 числа следующего месяца — подать уведомление по НДФЛ с доходов, выплаченных с 23 по последнее число месяца, а до 5 числа перечислить налог.

Если в установленный период не было выплат сотрудникам и удержания НДФЛ, то «нулевки» отправлять не нужно.

Если дни выплаты аванса и зарплаты приходятся на промежуток с 1 по 22 число месяца, то работодатель будет по-прежнему, в основном, отправлять уведомления и перечислять налог один раз в месяц.

Иногда срок для отправки уведомления и перечисления налога выпадают на один день. Например, если 3 число приходится на субботу, то срок по уведомлению сдвигается на 5 число месяца.

Контур.Экстерн рассчитает НДФЛ, заполнит уведомление и платежку.

Стоит ли сдвигать сроки выплаты зарплаты

Бухгалтеры понимают, что можно упростить себе работу, если перенести сроки выплаты аванса и зарплаты в промежуток с 1 по 22 число месяца.

Например, в организации расчет за предыдущий месяц сотрудники получают 10 числа, а аванс за текущий месяц — 25 числа. В этом случае заниматься уведомлениями и перечислением налога нужно дважды в месяц.

Если перенести расчет на 5 число, а аванс — на 20 число месяца, то бухгалтер будет отправлять одно уведомление в месяц до 25 числа и перечислять удержанный НДФЛ до 28 числа.

Но не все так просто. Если в период с 23 по последнее число месяца кто-то из сотрудников получит выплату: больничные, отпускные, внеплановую премию — то нужно будет подать уведомление и перечислить НДФЛ в начале следующего месяца.

Если бухгалтер привык работать с НДФЛ один раз в месяц, он рискует забыть о «внеплановых» мероприятиях по налогу. Поэтому безопаснее вариант, когда уведомления и налог отправляют дважды, хорошо отладив алгоритм работы.

Контур.Экстерн рассчитает и удержит НДФЛ.

Как настроить работу с уведомлениями

- Следите за датами выплаты дохода. Это дни фактической выплаты зарплаты, больничных или отпускных.

- Определите сумму НДФЛ, которую удержали с выплаты.

- Суммируйте весь НДФЛ, который был удержан за период с 1 по 22 число месяца. Заполните уведомление и подайте до 25 числа. Сумму удержанного НДФЛ перечислите в бюджет не позднее 28 числа.

- Суммируйте весь НДФЛ, который был удержан за период с 23 по последнее число месяца. Заполните уведомление и подайте до 3 числа следующего месяца. Сумму удержанного НДФЛ перечислите в бюджет не позднее 5 числа.

- Если в периоде выплат дохода не было, то уведомление подавать не нужно.

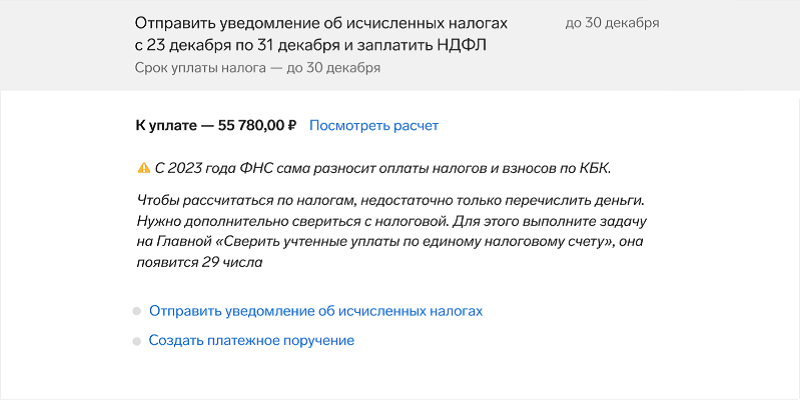

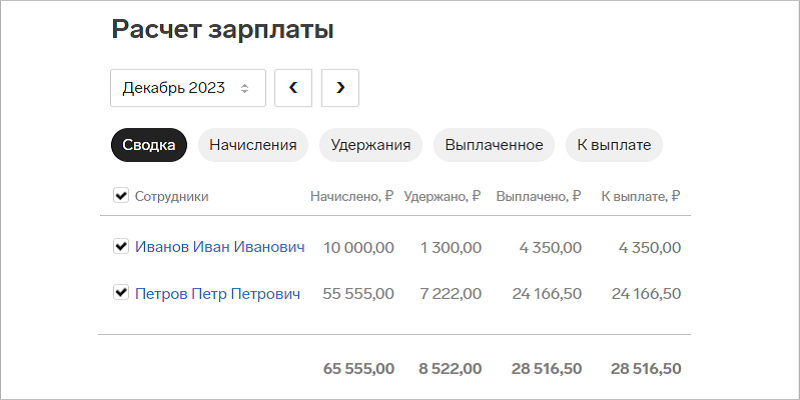

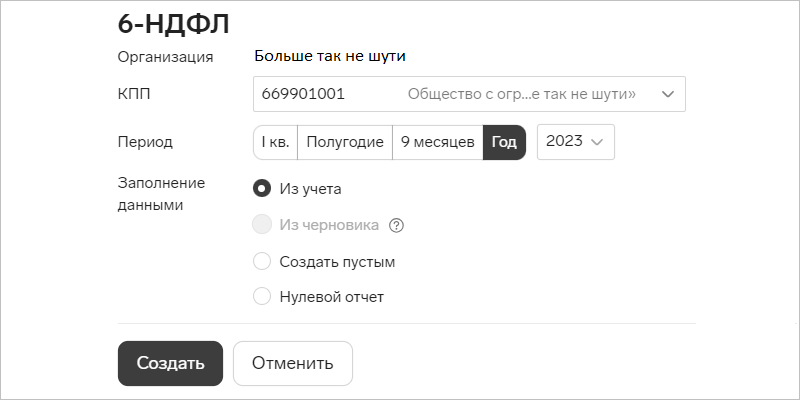

Работайте в системе, которая поможет не забыть об этих задачах. В Контур.Экстерне на тарифе «Учетный» сервис сам рассчитает НДФЛ, удержанный в периоде, напомнит об отправке уведомления и заполнит его всеми данными. Затем напомнит об уплате налога и заполнит платежное поручение.

Контур.Экстерн заполнит отчетность по сведениям из учета.

Пример отправки уведомлений дважды в месяц

В компании установлены сроки выплаты зарплаты: 5 число — расчет за предыдущий месяц, 20 число — аванс за текущий месяц.

В январе 2024 года расчет за декабрь сотрудники получили в последний рабочий день 2023 года, так как срок выплаты выпадал на новогодние каникулы. Аванс за январь начислен и выплачен 19 числа, так как 20 число выпало на субботу.

| Начислено за 1 половину месяца | НДФЛ | Выплачено | |

| Иванов | 15 000 ₽ | 1 950 ₽ | 13 050 ₽ |

| Петров | 12 500 ₽ | 1 625 ₽ | 10 875 ₽ |

Иванов уходит в отпуск в начале февраля. 31 января бухгалтер начислил и выплатил отпускные.

| Начислено отпускных | НДФЛ | Выплачено | |

| Иванов | 10 500 ₽ | 1 365 ₽ | 9 135 ₽ |

По январским начислениям бухгалтер подал следующие уведомления:

- до 25 января: сумма НДФЛ — 3 575 ₽, период — 21/01;

- до 5 февраля (так как 3 февраля выпадает на субботу): сумма — 1 365 ₽, период — 21/11.

НДФЛ, удержанный с заработной платы за январь, которая выплачена 5 февраля, и с авансов, которые выплачены 20 февраля, будет указан в в следующем уведомлении — за период с 1 по 22 февраля.

Если не будет выплат по отпускам или больничным в период с 23 по 29 февраля, то второе уведомление подавать за февраль не нужно.

Тариф «Учетный» в Контур.Экстерне поможет следить за такими нюансами: рассчитает НДФЛ, заполнит уведомления и платежные поручения, напомнит об их отправке.

Переходите по ссылке, чтобы узнать больше о тарифе «Учетный» в Экстерне и оставить заявку на консультацию: наш специалист расскажет о возможностях системы и ответит на ваши вопросы.

16+. Реклама. АО «ПФ «СКБ Контур», ОГРН 1026605606620. 620144, Екатеринбург, ул. Народной Воли, 19А

В статье использованы фото с сайта freepik.com или shutterstock.com

Получайте важные новости и полезные материалы

в удобном формате на вашу почту