Удержания из зарплаты

Заработная плата работника может быть уменьшена на сумму различных удержаний. Удержания могут осуществляться в пользу бюджета, организации, в которой работает сотрудник, а также третьих лиц.

В пользу бюджета удерживают суммы налога на доходы физических лиц, а также штрафы за нарушения налогового и административного законодательства и недоимки по имущественным налогам на основании исполнительного документа о взыскании денежных средств.

В пользу организации могут удерживать невозвращенные подотчетные суммы, отпускные за неотработанные дни оплачиваемого отпуска, материальный ущерб, нанесенный работником фирме, и т. д.

В пользу третьих лиц удерживают алименты; суммы, предназначенные для возмещения причиненного вреда; взносы, перечисляемые по заявлению работника в страховые и благотворительные организации, и т. д.

Удержания бывают:

- обязательные;

- по инициативе организации;

- по заявлению работника.

В обязательном порядке осуществляют удержания по исполнительным документам. Перечень исполнительных документов предусмотрен статьей 12 Федерального закона от 2 октября 2007 года № 229-ФЗ «Об исполнительном производстве». В частности, исполнительными документами являются:

- исполнительные листы, выдаваемые судами на основании принимаемых ими решений;

- судебные приказы;

- нотариально удостоверенные соглашения об уплате алиментов;

- постановления судебного пристава-исполнителя.

Как правило, размер суммы, которую необходимо удержать по исполнительным документам, не может превышать 50% заработка работника, уменьшенного на сумму налога на доходы физических лиц.

Однако есть случаи, при которых может удерживаться до 70% заработка работника, уменьшенного на сумму налога на доходы физических лиц, а именно:

- при взыскании алиментов на несовершеннолетних детей;

- при возмещении вреда, причиненного здоровью;

- при возмещении вреда лицам, понесшим ущерб в результате смерти кормильца;

- при возмещении ущерба, причиненного преступлением.

Денежные средства по исполнительным документам удерживаются из заработной платы работников, сумм, приравненных к заработной плате (надбавки, доплаты, премии, вознаграждения), пособий по временной нетрудоспособности (кроме декретных), пенсий, стипендий, авторских вознаграждений и т. д.

Физлица обязаны самостоятельно платить имущественные налоги – транспортный, земельный и НДФЛ по доходам от продажи и сдачи в аренду имущества, выигрыша в лотерею и другим доходам (ст. 228 НК РФ). За несвоевременную уплату налогов инспекция может начислить на сумму недоимки пени (ст. 75 НК РФ), а также выписать штраф (ст. 122 НК РФ).

При неисполнении физлицом требований об уплате налогов, пеней и штрафов физлицами налоговики вправе обратиться в суд за взысканием долга за счет имущества должника, в том числе денежных средств (п. 1 ст. 48 НК РФ). В общем случае обратиться в суд они могут при общей годовой сумме задолженности человека, превышающей 3000 рублей. Взыскивать через суд меньшую сумму инспекторы могут только по долгам, образовавшимся за три года (п. 2 ст. 48 НК РФ).

Если суд вынесет положительное решение, инспекция получит исполнительный лист или судебный приказ. И если подтвержденная судом задолженность физлица не превышает 25 000 рублей, то налоговики должны будут направить исполнительный документ напрямую его работодателю в течение 10 календарных дней после получения из суда исполнительного документа, вступившего в законную силу (см. письма ФНС России от 21 октября 2015 г. № ГД-4-8/18401@ (п. 9) и № ГД-4-8/18402@ (п. 10)). Кроме исполнительного документа, инспекция вышлет по месту работы должника заявление с указанием реквизитов для перечисления удержанной задолженности (ч. 2 ст. 9 Закона от 2 октября 2007 г. № 229-ФЗ «Об исполнительном производстве»).

Обязанность работодателя удерживать из доходов работников недоимки по налогам на основании исполнительных документов установлена частью 1 статьи 9 Закона № 229-ФЗ.

Обратите внимание

Налоговики могут прислать работодателю не исполнительный документ, а информацию о наличии налоговых долгов работника в виде списка должников. Его форма приведена в приложении № 1 к письму ФНС России от 21 октября 2015 года № ГД-4-8/18401@. В этом письме работодателю рекомендуют довести до работников сведения об имеющейся у них задолженности любым способом. Отчитываться перед инспекцией о таком извещении работодатель не обязан. И главное: удерживать долги на основании только информационного списка, без исполнительного документа, не нужно.

По общему правилу произвольные удержания из заработной платы работника недопустимы. Они возможны только в случаях, прямо предусмотренных в законе (ст. 137 и 248 ТК РФ).

Так, денежные суммы удерживают:

- для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

- для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на работу в другую местность;

- для возмещения материального ущерба, причиненного организации;

для возврата сумм, излишне выплаченных:

- по причине счетной ошибки;

- в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое; в связи с его неправомерными действиями, установленными судом;

- при увольнении работника до окончания того года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска. За эти дни денежные суммы не удерживают, если работник увольняется по уважительным основаниям. Например, по причине сокращения численности или штата работников.

Это исчерпывающий перечень оснований, которые дают право работодателю делать вычеты из зарплаты работников. Все остальные вычеты по инициативе администрации будут расценены как нарушение норм трудового права.

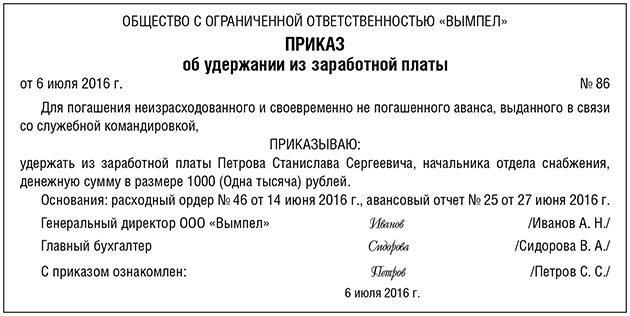

Для того чтобы произвести вычеты из заработной платы, необходимо оформить приказ в произвольной форме, но соответствующий общим требованиям, предъявляемым Госстандартом к оформлению официальных документов (ГОСТ Р 6.30-2003 от 3 марта 2003 г. № 65-ст).

ПРИМЕР

Работник ООО «Вымпел» Петров был направлен в командировку. На командировочные расходы ему было выдано 12 000 руб.

После возвращения из командировки Петров представил авансовый отчет и документы, подтверждающие его расходы, на сумму 11 000 руб.

Работник, получивший подотчетную сумму на командировочные расходы, должен представить авансовый отчет и сдать в кассу неизрасходованный остаток подотчетных сумм не позднее чем через 3 рабочих дня после возвращения из командировки.

Петров остаток неизрасходованного аванса не возвратил. Поэтому его задолженность в сумме 1000 руб. (12 000 – 11 000) удержали из его заработной платы.

Приказ по удержанию невозвращенной суммы может быть составлен так:

В статье использованы фото с сайта freepik.com или shutterstock.com