Объект налогообложения и налоговая база при ЕНВД

14.04.2017 распечататьСистема налогообложения в виде единого налога на вмененный доход (ЕНВД) – специальный налоговый режим, при котором величина единого налога не зависит от реальных доходов фирмы или предпринимателя. Она определяется размером установленного Налоговым кодексом дохода, вмененного налогоплательщику. О том, как правильно определять вмененный доход для расчета ЕНВД, расскажет эта статья, подготовленная экспертами бератора.

Объект налогообложения и налоговая база

Объект обложения единым налогом – вмененный доход. Это потенциальный доход, который, по расчетам властей, вы должны получать от вашего бизнеса, то есть доход, который вам вменили.

Обратите внимание

Облагается потенциальный доход. Сколько вы на самом деле заработаете, на величину единого налога не влияет.

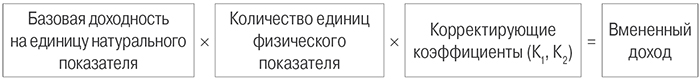

Вмененный доход рассчитывается по формуле.

Формула расчета вмененного дохода

Вмененный доход за отчетный период, в котором фирма или предприниматель платят ЕНВД, рассчитывают не с месяца, следующего за месяцем постановки на учет, а с момента постановки на учет. Такое же правило действует и при уходе с «вмененки». В этом случае сумму единого налога определяют с первого дня квартала до даты снятия с учета.

Для определения суммы ЕНВД исходя из фактического количества дней ведения деятельности в квартале, в котором налогоплательщик был поставлен на учет (снят с учета), Налоговым кодексом установлена формула, приведенная в пункте 10 статьи 346.29.

В налоговой декларации величину физического показателя за месяц постановки «вмененщика» на учет (снятия с учета) нужно скорректировать на специальный коэффициент. Его определяют как отношение количества календарных дней ведения деятельности в месяце постановки на учет (снятия с учета) к общему количеству календарных дней в данном месяце.

ПРИМЕР. КАК ОПРЕДЕЛИТЬ ВЕЛИЧИНУ ФИЗИЧЕСКОГО ПОКАЗАТЕЛЯ ПРИ ЕНВД

С 15 февраля организация в качестве плательщика ЕНВД осуществляет розничную торговлю через магазин площадью торгового зала 30 кв. м. В декларации по ЕНВД за I квартал в первом месяце налогового периода необходимо поставить прочерк. Во втором месяце она может отразить в качестве величины физического показателя 15 кв.м. (30 кв. м × 14 кал. дн. : 28 кал. дн.). В третьем месяце следует указать – 30 кв. м.

Базовая доходность на единицу физического показателя

Физический показатель – это показатель, от которого в наибольшей степени зависит величина дохода от того или иного бизнеса. Для розничной торговли это торговая площадь, для перевозки пассажиров – количество автомобилей и автобусов и т. д.

Базовая доходность на единицу физического показателя – это усредненный доход, который должна приносить за определенный промежуток времени единица натурального показателя: 1 квадратный метр торговой площади, один автомобиль и т. д.

Читайте также «Как рассчитать физический показатель при ЕНВД»

Величина базовой доходности и натуральные показатели установлены в статье 346.29 Налогового кодекса. Вот они:

| Виды предпринимательской деятельности | Физические показатели | Базовая доходность в месяц (рублей) |

| Оказание бытовых услуг | Количество работников, включая индивидуального предпринимателя | 7500 |

| Оказание ветеринарных услуг | Количество работников, включая индивидуального предпринимателя | 7500 |

| Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств | Количество работников, включая индивидуального предпринимателя | 12 000 |

| Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках | Общая площадь стоянки (в квадратных метрах) | 50 |

| Оказание автотранспортных услуг по перевозке грузов | Количество автотранспортных средств, используемых для перевозки грузов | 6000 |

| Оказание автотранспортных услуг по перевозке пассажиров | Количество посадочных мест | 1500 |

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющей торговые залы | Площадь торгового зала (в квадратных метрах) | 1800 |

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров | Количество торговых мест | 900 |

| Реализация товаров с использованием торговых автоматов | Количество торговых автоматов | 4500 |

| Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров | Площадь торгового места (в квадратных метрах) | 1800 |

| Разносная и развозная розничная торговля | Количество работников, включая индивидуального предпринимателя | 4500 |

| Оказание услуг общественного питания через объекты организации общественного питания, имеющие залы обслуживания посетителей | Площадь зала обслуживания посетителей (в квадратных метрах) | 1000 |

| Оказание услуг общественного питания через объекты организации общественного питания, не имеющие залов обслуживания посетителей | Количество работников, включая индивидуального предпринимателя | 4500 |

| Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) | Площадь, предназначенная для нанесения изображения (в квадратных метрах) | 3000 |

| Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения | Площадь экспонирующей поверхности | 4000 |

| Распространение наружной рекламы посредством электронных табло | Площадь светоизлучающей поверхности | 5000 |

| Размещение рекламы на транспортных средствах | Количество транспортных средств, используемых для размещения рекламы | 10 000 |

| Оказание услуг по временному размещению и проживанию | Общая площадь помещения для временного размещения и проживания (в квадратных метрах) | 1000 |

| Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 квадратных метров | Количество переданных во временное владение и (или) в пользование торговых мест, объектов нестационарной торговой сети, объектов организации общественного питания | 6000 |

| Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 квадратных метров | Площадь переданного во временное владение и (или) в пользование торгового места объекта нестационарной торговой сети, объекта организации общественного питания (в квадратных метрах) | 1200 |

| Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка не превышает 10 квадратных метров | Количество переданных во временное владение и (или) в пользование земельных участков | 10 000 |

| Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка превышает 10 квадратных метров | Площадь переданного во временное владение и (или) в пользование земельного участка (в квадратных метрах) | 1000 |

Местные власти не вправе самостоятельно устанавливать базовую доходность и физические показатели для определенных видов бизнеса.

Розничная торговля через торговые залы

Как видно из таблицы, «вменещики», торгующие в розницу через торговые залы, для расчета ЕНВД используют физический показатель «площадь торгового зала». Если торговля ведется через объекты, не имеющие торговых залов, для расчета налога используется показатель:

- либо «торговое место», если площадь объекта не превышает 5 квадратных метров;

- либо «площадь торгового места», если площадь объекта свыше 5 квадратных метров.

Для расчета этих показателей учитывают площади всех фактически используемых для торговли помещений и открытых площадок. Их величина должна быть указана в правоустанавливающих и инвентаризационных документах.

Предположим, что «вмененщик» торгует сопутствующими товарами через здание операторской. Если в правоустанавливающих и инвентаризационных документах на это здание площадь торгового зала не выделена, то очевидно, что торговля ведется через объект стационарной сети без торгового зала.

Соответственно, при расчете ЕНВД использовать физический показатель «площадь торгового зала» нельзя. В этом случае применяется физический показатель «торговое место» или «площадь торгового места». Причем его фактическая величина определяется по правоустанавливающим и инвентаризационным документам (письмо ФНС России от 13 февраля 2015 г. № ГД-3-3/488@).

Читайте также «Как рассчитать ЕНВД с площади помещения»

Количество единиц физического показателя

Число единиц физического показателя определяют на дату расчета единого налога.

А рассчитывают «вмененный» налог ежемесячно. Для того чтобы определить ЕНВД за квартал, месячную сумму налога умножают на 3 (если за каждый месяц квартала суммы налога одинаковы).

Однако величина физического показателя может измениться. Например, в фирме, которая оказывает бытовые услуги, может возрасти численность работников или в автотранспортной компании может увеличиться количество автомобилей. Если это случилось, то новая величина физического показателя участвует в расчете единого налога с начала того месяца, в котором произошло изменение.

Обратите внимание

Если автомобиль отправлен в ремонт и, соответственно, не входит в число эксплуатируемых транспортных средств, то при расчете ЕНВД его учитывать не нужно (письмо Минфина РФ от 17 марта 2014 г. № 03-11-11/11347). И поскольку изменение величины физического показателя участвует в расчете ЕНВД с начала месяца, в котором произошло такое изменение, то автомобиль, отправленный в ремонт, например, 15 апреля, при расчете налога можно не учитывать с 1 апреля.

Если один из физических показателей организации превысит предельное значение, то она утрачивает право на применение ЕНВД и по сути перестает быть плательщиком «вмененного» налога. Значит, такая компания может перейти на УСН не с 1 января следующего года, а с начала месяца, в котором произошло подобное превышение.

Этот вывод следует из толкования абзаца 2 пункта 2 статьи 346.13 Налогового кодекса. Указанное правило распространяется на все случаи, когда организация перестала быть плательщиком ЕНВД, в том числе на случай утраты права на применение этого спецрежима. При этом компания освобождается от обязанности перехода на общую систему налогообложения и уплаты «общережимных» налогов.

Однако финансисты считают, что данной нормой могут воспользоваться только те налогоплательщики, которые прекратили вести деятельность, облагаемую ЕНВД, и начали вести иной вид деятельности. Если же деятельность компании перестала удовлетворять условиям применения ЕНВД, она может перейти на «упрощенку» только со следующего года (письма Минфина РФ от 28 декабря 2012 г. № 03-11-06/2/150, от 10 мая 2006 г. № 03-11-04/2/100).

Как видим, данный вопрос является спорным. Если вы решите перейти на УСН с начала месяца, в котором перестали соответствовать критериям применения ЕНВД, то, учитывая разъяснения финансистов, существует риск, что правомерность такого подхода придется отстаивать в суде.

Читайте также «Ограничения на применение ЕНВД»

Деятельность ведется через несколько торговых точек

Фирма (ИП), применяющая ЕНВД, может вести торговлю или оказывать услуги через несколько торговых точек. Торговые точки могут находиться в одном муниципальном образовании, но быть зарегистрированы в разных ИФНС. Или же находиться в нескольких муниципальных образованиях (городских округах или муниципальных районах, внутригородских территориях городов федерального значения Москвы и Санкт-Петербурга) и относиться к разным ИФНС.

Постановка на налоговый учет таких «вменещиков» имеет свои особенности. Эти бизнесмены регистрируются в той налоговой инспекции, на территории которой расположено место ведения деятельности, указанное первым в заявлении о постановке на учет (п. 2 ст. 346.28 НК РФ). Так, например, если самозанятый ИП ведет «вмененную» деятельность в нескольких местах, находящихся в одном муниципальном образовании, физический показатель «количество работников» принимается равным 1 (единице). В качестве этой единицы учитывается сам индивидуальный предприниматель (письмо Минфина России от 27 января 2017 г. № 03-11-11/4017).

Корректирующие коэффициенты

Налоговый кодекс устанавливает два корректирующих коэффициента – К1 и К2.

К1 – это коэффициент-дефлятор, применяемый при расчете ЕНВД. На его величину корректируется базовая доходность в целях исчисления данного налога. Устанавливают коэффициент К1 на календарный год.

Приказом Минэкономразвития России от 3 ноября 2016 года № 698 утвержден коэффициент-дефлятор К1, на который корректируется базовая доходность в целях исчисления ЕНВД в 2017 году. По сравнению с двумя предыдущими годами (2015 и 2016) его значение в 2017 году не изменилось и составляет 1,798.

К2 – это корректирующий коэффициент базовой доходности. Он учитывает особенности деятельности фирмы или предпринимателя: ассортимент товаров, сезонность, режим работы, величину доходов и т. п.

Этот коэффициент устанавливают местные власти на календарный год. Причем значение К2 может колебаться в пределах от 0,005 до 1. Если местные власти не успели утвердить значение К2до начала нового календарного года, то в новом году будет действовать К2, который применялся в предыдущем (письмо Минфина России от 14 июля 2011 г. № 03-11-06/3/82).

В статье использованы фото с сайта freepik.com или shutterstock.com

Получайте важные новости и полезные материалы

в удобном формате на вашу почту