Как правильно отказаться от дробления бизнеса в 2025 году заполнить декларацию

01.04.2025 распечататьВ 2024 году была объявлена налоговая амнистия за минимизацию налогов путем дробления бизнеса. Бизнесу предложили добровольно отказаться от дробления, самостоятельно навести порядок в своей структуре и избежать серьезных проблем с налоговой.

Налоговая амнистия за дробление бизнеса, объявленная в 2024 году, позволяет обнулить обязанности по уплате налогов за 2022 - 2024 годов, пеней и штрафов за нарушения, связанные с дроблением. Главное условие – это отказ от дробления бизнеса в отношении налоговых периодов 2025 и 2026 годов с учетом некоторых особенностей.

Перечень способов добровольного отказа от дробления бизнеса не ограничен. Добровольно отказаться от дробления бизнеса можно с изменением оргструктуры бизнеса или сохранив ее.

Добровольно отказаться от дробления бизнеса без изменения оргструктуры бизнеса можно:

- Путем перехода участников дробления бизнеса на ОСНО. Все ваши организации и ИП, работающий на спецрежимах переходят на ОСНО, в итоге, все доходы будут отражены в рамках одной группы.

- Путем фактического перевода деятельности на одно из лиц группы. Это не объединение компаний, а именно перевод деятельности. Например, есть три компании, каждая из выполняет один этап общего бизнес-процесса: производство, продажи и доставка. Выбирается одна компания, и на нее переводятся все этапы, на уровень отделов.

Добровольно отказаться от дробления бизнеса с изменением оргструктуры бизнеса можно путем:

- Объединения нескольких организаций в одно юрлицо. При этом по месту ведения ими ранее предпринимательской деятельности возможно создание обособленных подразделений этой организации.

- Полного отчуждения акций (долей) юридических лиц, входящих в группу лиц, иным независимым лицам.

Амнистия не применяется в следующих случаях:

- если организация (ИП) не отказался от дробления бизнеса в 2025 — 2026 годах;

- если дробление бизнеса выявлено за периоды 2021 года и ранее;

- если до 12.07.2024 вступило в силу решение по результатам налоговой проверки за налоговые периоды 2022-2024 годов.

Амнистия не распространяется на следующие налоги:

- НДФЛ и страховые взносы, доначисленные в связи с занижением (сокрытием) заработной платы (не связаны с дроблением бизнеса);

- налог на прибыль организаций, доначисленный участникам схемы дробления, в связи с занижением (сокрытием) выручки (доходов), не связанной с дроблением бизнеса;

- страховые взносы;

- НДС в связи с применением льгот в сфере общепите;

- НДПИ.

Если отказаться от дробления бизнеса в 2025 или 2026 годах после того, как вынесено решение о проведении выездной проверки, амнистия по налогам за 2022-2023 возможна только при условии, что вы отказались от дробления бизнеса еще в 2024 году.

В этом случае можно подать уточненки за 2024 год, в налоговики вправе истребовать подтверждения добровольного отказа от дробления.

Как переходить с УСН на ОСНО при отказе от дробления бизнеса

Осенью прошлого года ФНС выпустила Методичку об амнистии при дроблении бизнеса (скачать).

Сейчас же в письме от 21.03.2025 № СД-4-3/3006@ налоговая служба пояснила новые детали перехода на общую систему налогообложения с УСН в целях добровольного отказа от дробления бизнеса.

Если при добровольном отказе от дробления бизнеса исчислению и уплате подлежит налог на прибыль организаций, то участник схемы «дробления бизнеса» должны отказаться от применения УСН.

Фирма, работающая на УСН, вправе сменить режим налогообложения с начала нового календарного года, уведомив об этом ИФНС не позднее 15 января года, в котором происходит переход.

Отказаться от применения УСН и перейти на ОСНО можно одним из трех способов:

1. Подать в налоговую уведомление об отказе от применения УСН не позднее 15 января.

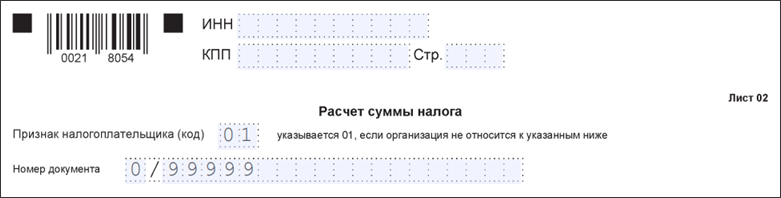

2. Не подавая уведомление об отказе от УСН, сдать налоговую декларацию по налогу на прибыль организаций. В такой декларации, начиная с первого отчетного периода и до конца года заполнять Лист 02 и его приложения следующим образом:

В реквизите «Признак налогоплательщика (код)» указывается «01».

В реквизите «Номер документа» в первом знакоместе проставляется «0», а после знака «/» указываются «99999».

Пример заполнения: 0 / 99999

Реквизит «Номер документа» в приложениях к Листу 02 заполняется аналогичным образом.

3. Не подавая уведомление об отказе от применения УСН, сдать налоговую декларацию по налогу на прибыль организаций (без указания в ней кодов, указанных в пункте 2) и приложить к ней пояснительную записку. В это записке нужно четко написать, что данная декларация представлена в целях реализации добровольного отказа от дробления бизнеса, предусмотренного положениями статьи 6 Федерального закона № 176-ФЗ.

Подписка на новости и полезные материалы

В статье использованы фото с сайта freepik.com или shutterstock.com