Гарантии и компенсации во время командировки

04.10.2017 распечататьВ соответствии со статьями 167 и 168 Трудового кодекса работнику, направляемому в служебную командировку, полагается ряд компенсаций.

Во-первых, за ним сохраняется постоянное место работы.

Во-вторых, ему выплачивают вознаграждение.

В-третьих, фирма оплачивает сотруднику многие расходы, связанные с поездкой.

Оплата труда за период командировки

За время нахождения в командировке работнику выплачивают средний заработок. При этом расчет ведут только за рабочие дни по графику, который установлен на его постоянной работе.

Общий порядок расчета среднего заработка установлен статьей 139 Трудового кодекса. А его особенности Правительство РФ утвердило своим постановлением от 24 декабря 2007 года № 922.

Так, при любом режиме работы средний заработок сотрудника рассчитывают исходя из фактически начисленной зарплаты и фактически отработанного времени за 12 предшествующих месяцев. При этом учитывают все предусмотренные системой оплаты труда виды выплат, применяемые фирмой, независимо от их источника.

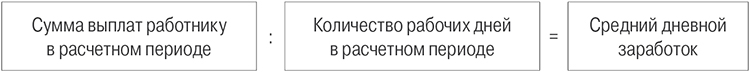

Порядок расчета такой.

Сначала определяют средний заработок работника за расчетный период (12 месяцев).

Формула расчета среднего дневного заработка

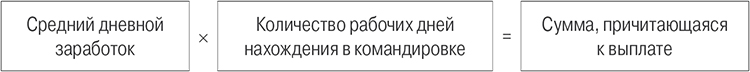

На основании среднедневного заработка рассчитывают сумму выплат, которая полагается работнику за время его нахождения в командировке.

Для этого используют формулу.

Формула расчета суммы, причитающейся к выплате

ПРИМЕР 1. РАСЧЕТ СРЕДНЕГО ЗАРАБОТКА НА ПЕРИОД КОМАНДИРОВКИ

Работник АО "Вымпел" Петров с 16 по 20 декабря текущего года (5 дней) находился в служебной командировке.

Оклад Петрова – 30 000 руб.

Кроме того, в январе, марте и июне текущего года Петров получил премии (по 5000 руб. каждая), предусмотренные Положением о премировании.

В расчетный период для исчисления среднего заработка войдут декабрь прошлого года и январь-ноябрь текущего года. Предположим, Петров отработал расчетный период полностью.

Предположим, общее количество рабочих дней в расчетном периоде – 249. Общая сумма выплат Петрову за расчетный период составит:

(30 000 руб. × 12 мес.) + 15 000 руб. = 375 000 руб.

Средний дневной заработок Петрова за расчетный период будет равен:

375 000 руб. : 249 дн. = 1506,02 руб.

За 5 дней нахождения в командировке Петрову начислено:

1506,02 руб. × 5 дн. = 7530,10 руб.

Если на период командировки выпадают выходные и праздничные дни, то другие дни отдыха по возвращении работнику не предоставляют.

Обратите внимание

Если работника специально командировали для работы в выходные и праздничные дни (например, на выставку или ярмарку), то за эти дни ему должны начислить доплату или предоставить дополнительные дни отдыха.

При командировке совместителя средний заработок ему выплачивают в той организации, которая его командировала. Если же работника направляют в командировку одновременно по основной и совмещаемой работе, то средний заработок ему нужно начислить по обеим должностям, а расходы на командировку распределить между этими фирмами по договоренности.

Расходы, связанные с командировкой

Командированному работнику оплачивают:

- суточные;

- расходы по найму жилого помещения;

- расходы по проезду (какие именно – указано в п. 12 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749);

- другие расходы (например, услуги связи или почты, оформление виз и паспортов, консульские и аэродромные сборы и т. д.), произведенные с ведома фирмы.

Что касается возмещения расходов по проезду, то помимо проезда до конечного пункта назначения и обратно ФНС РФ разрешила возмещать расходы на городской транспорт в месте командировки. Разумеется, командированный должен подтвердить их билетами и чеками, а фирма – предусмотреть возмещение таких расходов на проезд в коллективном договоре или положении о командировках (письмо ФНС РФ от 12 июля 2011 г. № ЕД-4-3/11246).

Суточные в командировке

Суточные обычно расходуют на оплату питания и другие личные нужды командированного работника. Их выплачивают за каждый день его нахождения в командировке, включая выходные и праздничные дни, а также дни нахождения командированного работника в пути. Размер суточных, которые выплачивают работникам, отправляемым в командировку, устанавливают коллективным договором или локальным нормативным актом (например, приказом руководителя).

Читайте также «Суточные на время пути не отменяются»

ПРИМЕР 2. РАСЧЕТ СУТОЧНЫХ

Работник ООО "Пассив" Сомов А.С. с 9 по 11 сентября текущего года (3 дня) направляется в служебную командировку.

По приказу руководителя ООО "Пассив" размер суточных для командировок по территории России составляет 1500 руб. в сутки. Бухгалтер ООО "Пассив" должен выдать Сомову А.С. суточные в размере:

1500 руб./дн. × 3 дн. = 4500 руб.

Обратите внимание

Суточные в пределах норм, установленных пунктом 3 статьи 217 НК РФ, НДФЛ и страховыми взносами не облагают. При командировке по России не облагают НДФЛ суточные в размере не более 700 рублей в день, при заграничных командировках – не более 2500 рублей в день.

Если сотрудника направляют в командировку на один день, в конце которого он может вернуться домой, то суточные не выплачивают.

Суточные за время нахождения в пути (день выезда и день приезда) при многодневной командировке вы должны выдать, даже если стоимость питания включена в стоимость проезда. Ведь по общему правилу, днем выезда в командировку считается дата отправления транспортного средства (самолета, поезда, автобуса и т. д.), на котором сотрудник уехал к месту командирования, а днем приезда – дата его прибытия обратно. На это указал Минфин России в письме от 2 марта 2017 года № 03-03-07/11901.

Расходы по найму жилого помещения

Командированному работнику возмещают всю сумму расходов по найму жилого помещения – гостиницы или частного жилья – при условии их документального подтверждения.

Также работнику возмещают стоимость дополнительных услуг, оказываемых в гостиницах и включаемых в счет за проживание.

Исключение составляют услуги, предоставляемые работнику в баре, ресторане или номере гостиницы, и расходы на пользование рекреационно-оздоровительными объектами (бассейном, сауной, тренажерным залом и т. д.). Такие расходы работнику не оплатят.

Если руководитель фирмы все-таки решил компенсировать их, то со всей суммы бухгалтер удержит налог на доходы физических лиц.

Обратите внимание

Расходы по найму жилого помещения во время командировки облагаются страховыми взносами, если работник не предоставил подтверждающие оплату жилья документы.

Напомним, что ранее (до 2015 года) неподтвержденные расходы по найму жилого помещения освобождались от обложения взносами в пределах норм, установленных законодательством РФ.

Читайте также «Какими взносами не облагаются командировочные расходы»

Расходы по проезду к месту командировки и обратно

Расходы по проезду к месту командировки и обратно включают в себя:

- стоимость билета на транспортное средство общего пользования (самолет, поезд и т. д.);

- оплату услуг, связанных с предварительной продажей (бронированием) билетов;

- плату за пользование в поездах постельными принадлежностями;

- стоимость проезда транспортом общего пользования к станции (пристани, аэропорту), если она находится за чертой населенного пункта;

- страховые платежи по обязательному страхованию пассажиров на транспорте.

При этом на каждый вид затрат работник должен представить оправдательный документ: страховой полис, билет, квитанцию или другой бланк строгой отчетности. Когда таких документов нет или они неправильно оформлены, фирма не обязана компенсировать работнику эти расходы. Если по решению руководителя фирмы их все-таки оплатят, то с этой суммы придется удержать НДФЛ.

Можно ли использовать, находясь в командировке, такси? Использовать, конечно, можно, и бывает, что работодатель такие расходы командированному работнику возмещает. Вопрос в том, в каком случае такое возмещение облагается НДФЛ, а в каком – нет.

Если сотрудник пользуется такси, чтобы добраться до аэропорта (вокзала) или от аэропорта (вокзала) до гостиницы, облагаемого дохода не возникает, поскольку Налоговый кодекс не содержит ограничений на вид транспорта, которым командированный работник может добираться до пункта отправления, назначения или пересадки (п. 3 ст. 217 НК РФ). Такие разъяснения приведены в письме Минфина России от 25 апреля 2012 года № 03-04-05/9-549, постановлениях ФАС Северо-Западного округа от 15 декабря 2008 года по делу № А05-2964/2008, ФАС Московского округа от 4 апреля 2013 года по делу № А40-51503/12-90-279. Условие – должны быть оправдательные документы (например, чек).

Если командированный работник использует такси для перемещения по городу, то с возмещения этих расходов нужно удержать НДФЛ. Но и в этой ситуации есть исключения. НДФЛ удерживать не нужно, если затраты на такси произведены в интересах организации, а не работника (например, выполнение срочного служебного поручения, отсутствие общественного транспорта или нерегулярность его рейсов). Служебные цели использования такси или обстоятельства, при которых без такси было не обойтись, нужно документально подтвердить (письмо УФНС России по г. Москве от 24 декабря 2009 г. № 20-20/3/3535, постановление ФАС Дальневосточного округа от 15 июня 2009 г. № Ф03-2484/2009).

Читайте также «Командировки: НДФЛ с оплаты проезда»

Другие расходы в командировке

Кроме проезда и проживания с командировками может быть связан целый ряд других расходов. Например, использование работником в аэропорту зала официальных лиц и делегаций (VIP-зала, бизнес-зала, зала повышенной комфортности).

Долгое время Минфин России разъяснял, что к аэропортовым платежам и сборам, которые не облагаются НДФЛ, относятся только обязательные платежи, к которым не относится оплата услуг VIP-зала аэропорта (письмо от 6 сентября 2007 г. № 03-05-06-01/99).

Потом финансисты поменяли свою точку зрения. При возмещении таких расходов работнику НДФЛ удерживать не нужно, так как в законе нет ограничений на порядок проезда сотрудника к месту командировки и обратно (п. 3 ст. 217 НК РФ). Об этом сообщалось в письмах Минфина России от 20 сентября 2013 года № 03-04-06/39125 и от 15 августа 2013 года № 03-04-06/33238.

Суды же уточнили, что возмещение таких расходов не облагается НДФЛ при условии, что экономическую выгоду получает организация, а не работник. Использование услуг бизнес-зала целесообразно при обеспечении командированному работнику в силу специфики его деятельности доступа к телекоммуникационным средствам связи, возможности сохранять коммерческую тайну при переговорах с партнерами (см. постановления ФАС Северо-Западного округа от 25 апреля 2013 г. № А42-7726/2011, ФАС Московского округа от 10 февраля 2011 года № КА-А40/18048-10 по делу № А40-5572/10-20-75). Кроме того, если оплата данных услуг для командированных сотрудников предусмотрена локальным нормативным актом компании, такие выплаты не являются доходом работника и не облагаются НДФЛ (постановление ФАС Поволжского округа от 8 июля 2009 г. по делу № А55-15143/2008).

Вывод: следует утвердить положение о командировках, где предусмотреть компенсацию командированным расходов на обслуживание в VIP-залах аэропортов, а также и других расходов, которые могут возникнуть во время командировки. Это могут быть расходы на междугородные переговоры как со стационарного, так и с мобильного телефона. Их величину подтвердят квитанции из гостиницы (или от оператора мобильной связи) с распечаткой телефонных номеров. Обосновать необходимость таких переговоров работник может в служебной записке на имя руководителя фирмы, на которой тот должен поставить резолюцию "Бухгалтерии – оплатить".

Отправлять работников в командировку можно и чартерным рейсом, если на требуемую дату нет регулярных или транзитных рейсов по маршруту командировки или билетов соответствующего класса (постановление ФАС Московского округа от 19 июня 2012 г. по делу № А40-110493/11-99-474).

На практике нормальный ход командировки могут нарушить непредвиденные обстоятельства, как внешние, так и связанные с самим работником.